Оплачивать эксплуатацию территорий предстоит в бюджет муниципальных органов власти, так как такая разновидность взноса признается местным. Нормами права отдельно оговаривается, что за конкретные участки земли налоги вносить не нужно. К таковым относятся:. Содержание: Как обычные граждане, так и организации, владеющие собственным недвижимым имуществом в виде земельных участков, согласно положениям действующего законодательства, являются налогоплательщиками. Поэтому им вменяется обязанность уплачивать соответствующий налог в бюджет государства.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Налог на землю сельхозназначения

- Налог с продажи сельхозяйственной земли

- Налог На Земли Сельхозназначения В 2019 Году

- Налог на сельхоз земли

- Ставки земельного налога

- Налог на землю сельхозназначения в 2020 на га

- Какой налог на земельный участок придется заплатить в 2019 году

- Земельный налог в 2019 году раменского района

- Ставка налога на сельскохозяйственные земли

- Земельный налог в 2019 году

Налог на землю сельхозназначения

ВИДЕО ПО ТЕМЕ: Земельный налог физических лицВ статье рассмотрим, как считается земельный налог на сельхоз. Подробнее их описание и характеристика приводится в гл. Отдельно в ст. Они располагаются в границах населенных пунктов и также используются для сельхоз. Это пашни, многолетние насаждения, специализированные сооружения и т. Как написано в пп. Однако не все так просто. Она применяется только тогда, когда одновременно выполняются два условия:. Виды использования земли приведены в специальном Классификаторе Приказ Минэкономразвития от В сообщении от Признаки нецелевого использования приведены в Постановлении Правительства РФ от Повышенная ставка применяется с того периода, в котором вынесено решение о нарушении подробнее см.

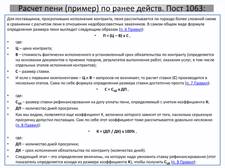

Правила начисления налога на землю сельскохозяйственного назначения для физических лиц приведены в ст. Самим гражданам ничего высчитывать не надо. За них все делают налоговые инспекторы, которые присылают готовые уведомления. По формуле видно, какой налог начисляется на землю сельхозназначения, если земля в собственности, и из каких элементов складывается общая сумма.

Помимо собственно ставки это:. Повышающий коэффициент согласно п. Значит, при расчете налога на земельный участок сельхозназначения они не учитываются. Для некоторых категорий граждан в п. Он равен кадастровой стоимости 6 соток одного участка. Среди льготных категорий в пп. В дополнение к этому, местные власти вправе вводить свои привилегии по ставкам и размерам льгот по налогу на сх землю. Стоимость надела по кадастру равна 1 руб. Местных дополнительных льгот для пенсионеров нет.

Используя имеющиеся данные и ранее приведенную формулу, посчитаем, сколько налога начислят Ольге Петровне за г. Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо! Но не зная ставки, нельзя рассчитать сумму налога, подлежащего уплате в бюджет. Налоговым кодексом установлены следующие максимальные ставки налога на землю в году ст.

Но, как мы уже сказали, эти ставки не могут быть выше уровня, установленного НК РФ. Кстати, если местными законами не установлены размеры ставок земельного налога, то налог рассчитывается исходя из установленных Кодексом ставок п. Ставка земельного налога в Москве в году имеет следующие размеры ст. Москвы от А вот, к примеру, в г. Санкт-Петербурге ставка земельного налога имеет чуть более широкий диапазон ст. Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры.

Земельные участки, приобретенные предоставленные для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства, включая земли, относящиеся к имуществу общего пользования. Земельные участки, предназначенные и используемые для размещения объектов физической культуры и спорта, а также для эксплуатации объектов спорта.

Земельные участки, предназначенные и используемые для размещения объектов здравоохранения и социального обеспечения. Земельные участки, предназначенные и используемые для размещения гаражей гаражных и гаражно-строительных кооперативов, многоэтажных и подземных гаражей , за исключением используемых для предпринимательской деятельности; стоянок внешнего грузового транспорта и городского транспорта ведомственного, экскурсионного транспорта, такси , а также причалов и стоянок водного транспорта судов.

Земельные участки, предназначенные и используемые для размещения ветеринарных клиник и питомников для бездомных животных. Земельные участки, предназначенные и используемые для размещения объектов культуры, искусства, религии. Земельные участки, отнесенные к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемые для сельскохозяйственного производства. Земельные участки, предназначенные и используемые для размещения объектов рекреационного, лечебно-оздоровительного, развлекательного назначения.

Земельные участки, предназначенные и используемые для размещения бесплатных стоянок индивидуального легкового автотранспорта. За право выращивать собственные овощи и фрукты и наслаждаться отдыхом, владельцам участков приходится ежегодно уплачивать налог на землю. В условиях кризиса для каждого собственника становится крайне актуальным вопрос, вводятся ли изменения в году и сколько денег придется заплатить в государственную казну.

Платить взносы за участок придется только тем гражданам, которые являются собственниками земли или распоряжаются ей на праве бессрочного пользования, а также наследуемого владения. То есть арендующим и пользующимся землей в срочном порядке платить налог не нужно. Базой для налогообложения будет являться любой земельный участок на территории РФ, за исключением следующих категорий ст.

Налоговой базой — суммой, на основании которой исчисляется ежегодный взнос — является кадастровая стоимость объекта. С 1 января года она равняется полной стоимости участка, зафиксированной в базе данных ЕГРН. Еще в году начал применяться новый алгоритм расчета стоимости объекта при уплате фискальных отчислений. Если ранее применялась балансовая инвентаризационная оценка, которая была намного меньше рыночной цены, то в последние несколько лет применяется кадастровая оценка, приближенная к рыночной.

С 1 января года налог на землю будет рассчитываться, исходя из полной кадастровой стоимости. Оплата налога за каждый год происходит в следующем периоде. Узнать кадастровую оценку своего участка можно в отделении Росреестра или на официальном сайте rosreestr. Процентная ставка, в соответствии с которой рассчитывается сумма ежегодных отчислений, определяется согласно положениям ст.

Обратите внимание. Обозначенные ставки не являются строго фиксированными и могут быть изменены властями субъекта, но только в меньшую сторону. Ознакомиться с налоговой ставкой в своем регионе можно по ссылке www. Возможно, земельный налог в году будет меньше в связи с переоценкой кадастровой стоимости. О необходимости пересмотра оценки участков и других недвижимых объектов сообщил Аверкиев, глава министерства земельных и имущественных отношений по Московской области.

Поскольку во многих регионах оценочные мероприятия проводились лет назад, требуются обновить эти сведения. Поскольку рынок недвижимости с года упал, особенно в категории земельных участков, новая кадастровая цена, по всей вероятности, станет ниже, а в связи с ней изменится и налог. Однако может быть, что данный алгоритм будет актуален только для территории Москвы и других богатых регионов. Кроме того, с года будет проведено реформирование самой системы кадастровой оценки. Сейчас таким видом деятельности занимается множество частных компаний, и отрегулировать единый подход не всегда возможно.

Если гражданин считает, что оценка его объекта завышена, он может обратиться в органы Ростреестра за переоценкой имущества. До года можно было оспорить в рамках действующего и предыдущего налогового периода, однако с 1 января нового года такая переоценка перестанет иметь обратную силу п. После года новые значения будут распространяться только на следующие месяцы и годы, пересчета и возврата за неправильно исчисленные взносы не будет.

Чтобы уменьшить плату в ФНС, надо подать заявление о переоценке стоимости в органы Роскадастра. Также физическое лицо может обратиться сразу в суд с иском об оценке участка, без предварительного запроса в комиссию ГКН. При обращении в ГКН и судебные органы следует подготовить пакет документов:. Есть категории налогоплательщиков, определенные законодательством, которые освобождаются от уплаты взносов за кв.

Если объект превышает указанную площадь, налоговая база составит часть участка за вычетом 6 соток. Если владение меньше данного размера, налог не платится полностью. При владении несколькими участками, собственник сам выбирает, на какой из них будет распространяться эта льготу. Для определения льготного объекта надо обратиться в орган ФНС с заявлением.

При этом просрочка по умолчанию считается умышленной, и факт незнания или невозможности вовремя произвести отчисления нужно доказать через суд. Также с года вступили в силу положения, регламентирующие санкции за несвоевременное оформление построек на земельном участке. При выявлении такого факта владельцу будет начислен земельный налог в двойном размере. Обратите внимание, что на приобретенном участке категории ИЖС следует возвести хотя бы одну постройку в течение 10 лет и официально зарегистрировать ее, иначе по истечении этого срока налог будет увеличен в два раза.

Физические лица и организации, имеющие в собственности землю, в соответствии с 31 главой Налогового кодекса уплачивают земельный налог, если объект налогообложения находится в муниципальном образовании, где введен такой сбор. Для некоторых разновидностей такой недвижимости ставка за пользование равна 0. А вот налог на землю сельхозназначения в году уплачивать придется, если не установлена какая-либо льгота в отношении плательщика.

Не уплачивают такой сбор арендаторы и лица, владеющие землей на праве безвозмездного пользования. Не все граждане и предприятия знают, какой налог на землю сельхозназначения для них предусмотрен. Этот сбор является местным. Обязательность уплаты устанавливается в НК РФ. Дополнительно земельный налог регулируется законами муниципалитетов и городов федерального значения их в России три — Москва, Санкт-Петербург и Севастополь.

В главе 31 НК РФ указаны максимальные значения налоговых ставок. Сами субъекты могут устанавливать конечные ставки в указанных пределах, предоставлять льготы или вообще освобождать от налога определенные категории граждан. Земельный налог на земли сельскохозяйственного назначения в соответствии со ст. Но земельная недвижимость для использования этой ставки должна отвечать следующим параметрам:.

Невыполнение хотя бы одного условия сделает невозможным использование пониженной ставки. Например, если предприниматель выращивал фрукты на собственной земле, имеющей производственное назначение, то использовать местную ставку на земельный налог земли сельхозназначения он не сможет — ставка налога будет иной. Чтобы применить пониженную ставку, ему необходимо сначала изменить вид разрешенного использования земли.

Если несколько лиц имеет в общей собственности землю, то сбор по ней они оплачивают в соответствии с долями.

Пример 2. Гражданка Ф. Поскольку сделка по отчуждению права произошла до 15 числа месяца, то он не будет участвовать в расчете причитающегося к уплате налога. Поэтому можно учитывать только 1 месяц январь и ожидать квитанцию от налогового органа с суммой к оплате только за него.

Налог с продажи сельхозяйственной земли

Кстати, если местными законами не установлены размеры ставок земельного налога, то налог рассчитывается исходя из установленных Кодексом ставок п. Москвы от Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры. Земельные участки, приобретенные предоставленные для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства, включая земли, относящиеся к имуществу общего пользования. Земельные участки, предназначенные и используемые для размещения объектов физической культуры и спорта, а также для эксплуатации объектов спорта. Земельные участки, предназначенные и используемые для размещения объектов здравоохранения и социального обеспечения.

Налог На Земли Сельхозназначения В 2019 Году

В соответствии с п. В отношении прочих земельных участков налоговая ставка не может превышать 1,5 процента кадастровой стоимости земельного участка. Таким образом, применение пониженной ставки земельного налога в размере 0,3 процента возможно при соблюдении одновременно двух условий: отнесение земельных участков к землям сельскохозяйственного назначения и их использование для сельскохозяйственного производства согласно целевому назначению. В отношении земельных участков из земель сельскохозяйственного назначения, не используемых для сельскохозяйственного производства, должна применяться налоговая ставка в размере, не превышающем 1,5 процента кадастровой стоимости земельного участка.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Какие у нас налоги на землю сельхоз. назначения. (01.18г.) Семья Бровченко.Бесплатная консультация с юристом! Если он превышает рыночную стоимость, важно провести независимую экспертизу и с ее результатами обратиться в суд. Иначе неизбежна оплата более высокого налога. Все владельцы земли признаются собственниками независимо от того, идет речь о гражданах или предприятиях. При этом производятся несложные расчеты путем умножения следующих показателей:. Чтобы уточнить сумму, можно использовать онлайн-калькулятор или произвести расчеты самостоятельно. Минимальный предельный трехлетний срок владения землей сельскохозяйственного назначения сохраняется при реализации хотя бы одного из пунктов: право собственности на участок земли приобретено в порядке наследования, либо по договору дарения, где сторонами являются члены семьи или близкие родственники.

Налог на сельхоз земли

Земельный налог — налог уплачиваемый владельцами земельных участков. Обязанность его уплаты может быть законодательно обусловлена самим фактом владения земельным участков или возникать при наличии некоторых дополнительных условий. Земельным налогом в Республике Беларусь, согласно статье Налогового кодекса, облагаются расположенные на ее территории земли. В том числе:.

В отличие от физических лиц и индивидуальных предпринимателей, которые производят уплату налогов на основании уведомлений от налоговой инспекции, юридические лица должны самостоятельно произвести расчет налога и его своевременную уплату. При расчете размера налога в годах учитывается применяемая ставка, которая зависит от категории земель, а также от месторасположения самого участка вернее, от законодательных норм в конкретно взятом субъекте страны. Важно не только уплатить необходимые налоги, но и сделать это вовремя, так как в случае пропуска сроков организация рискует понести дополнительные расходы. В начале января года коммерческая организация приобрела землю под строительство торгово-развлекательного комплекса. Кадастровая стоимость земли составляет рублей. Кадастровая стоимость берется по состоянию на 1 января отчетного периода, то есть года. В году уплачивается налог по стоимости, определенной на 1 января года. Любой земельный участок имеет определенную ценность. Самостоятельно величину этого параметра определить можно, но налог считают по цене, которую рассчитывает Росреестр. Это так называемое понятие кадастровой стоимости земли. Она определяет стоимость земли в рублях.

Ставки земельного налога

Бухучет в сельском хозяйстве. Кто освобожден от уплаты земельного налога? Земельный налог в Крыму. Налоговый период по земельному налогу. Физические лица и организации, имеющие в собственности землю, в соответствии с 31 главой Налогового кодекса уплачивают земельный налог, если объект налогообложения находится в муниципальном образовании, где введен такой сбор.

Налог на землю сельхозназначения в 2020 на га

В соответствии со ст. К плательщикам также относятся лица, имеющие право бессрочного пользования земельным участком либо право пожизненного наследуемого владения. Также налоговый кодекс освобождает от уплаты налога граждан, владеющих землей на праве безвозмездного пользования или по договору аренды. В отношении земельных участков, принадлежащих инвестиционным фондам, налогоплательщиками признаются управляющие компании, уплачивающие налог за счет имущества этих же фондов. По земельному налогу в нашей стране предусмотрены льготы для определенных категорий граждан. Федеральные льготы действуют на всей территории России, а местные — только в пределах отдельных регионов.

Какой налог на земельный участок придется заплатить в 2019 году

Законодательно установлено определение территорий, предназначенных для ведения сельского хозяйства и перечень разрешенного использования земель сельскохозяйственного назначения ЗК РФ ст. Также допустимо строительство жилых и вспомогательных объектов недвижимости на землях сельхозназначения. В соответствии с российским законодательством все земли делятся на несколько категорий целевого назначения. Самой большой группой являются земли сельхозназначения, виды разрешенного использования которых подробно расписаны в отдельном документе — Классификаторе ВРИ.

Земельный налог в 2019 году раменского района

При этом все существовавшие ранее льготы сохраняются. В конце года по поручению В. Путина Госдума и Правительство предусмотрели возможность, при которой пенсионеры и некоторые категории льготников могут быть освобождены от земельного налога. Согласно новым поправкам, теперь земельный налог на территорию площадью кв.

Ставка налога на сельскохозяйственные земли

Земельный налог также как и имущественный является местным налогом, то есть он платится в бюджет муниципального образования или городов федерального значения Москвы, Санкт-Петербурга и Севастополя , где он установлен и в котором находится земельный участок. Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного бессрочного пользования или пожизненного наследуемого владения.

Земельный налог в 2019 году

Возможности использования земель зависят от присвоенной им категории. Дорогие читатели!