При получении жилья, доставшегося по наследству, никакие подоходные налоги взиманию не подлежат, за исключением ситуации, когда наследуемое имущество продаётся ранее 3-х лет с момента его получения. Документы, которые указывают на присутствие права собственности на объекты бывают случаи, когда налоговые органы рассматривают ранее совершенные сделки с данными объектами на предмет оплаты налогов. Исходя из этого, стоит быть готовому к доказыванию своего права на льготу. В видеоинструкции подробно рассказывается, как гражданину РФ, совершившему сделку по продаже недвижимости, самостоятельно заполнить декларацию по форме 3-НДФЛ. Правильно заполненный бланк в дальнейшем станет основанием для для получении имущественного вычета по данной сделке.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Налог при продажи дома и земли 2020

- С Какой Суммы Берется Налог От Продажи Частного Дома В 2020 Году

- С какой суммы платится налог с продажи земельного участка для физлиц в 2018 году: новый закон

- Налог с продаж дома с земельным участком в 2020 году

- Налог с продажи дома и земельного участка

- С Какой Суммы Не Платится Налог С Продажи Земельного Участка В 2020

- Налог за продажу дома и земельного участка

- Налог на продажу дома с земельным участком более 3 лет

- Налог при продаже дома с земельным участком

Налог при продажи дома и земли 2020

ВИДЕО ПО ТЕМЕ: Как не платить налог с продажи квартиры. Смотрите описаниеЧто касается налогоплательщиков, то ими могут быть как граждане РФ, так и иностранцы, а вот сам участок должен находиться на территории России. Этот вопрос решается в каждом случае индивидуально, в зависимости от наличия постоянного места жительства на территории РФ. Но здесь есть исключения. Получение денег от продажи недвижимости не всегда рассматривается как доход. Это правило закреплено в п. До Но если право собственности на участок было получено:.

Нововведение распространяется на сделки, совершенные после При этом в расчет идет не дата подписания договора, а дата получения продавцом денег. Когда речь заходит о доходе от продажи земли, применяется имущественный вычет, регулируемый ст. Механизм применения этого вычета выглядит так: сначала из суммы, полученной при продаже, вычитают размер вычета, а уже к оставшейся сумме применяют ставку налога. Такой вариант подходит только в том случае, если сумму затрат можно подтвердить документально.

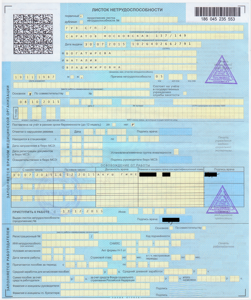

Последний вариант ощутимо выгоднее, но он не подходит для приватизированных, полученных в дар и по наследству участков. Для подачи декларации законом устанавливается граничный срок. Обычно ее подают после окончания налогового периода, т. Составляется декларация по специально утвержденной форме 3-НДФЛ. Здесь указывает размер полученного от продажи участка дохода и размер применяемого имущественного вычета. Расчет налогоплательщик проводит самостоятельно.

Вместе с декларацией налогоплательщик предоставляет в налоговую документы, которые подтверждают указанную в ней информацию, а именно:. Продавец обязан уведомить налоговую о полученном доходе, даже если сумма налога после применения вычета будет равна нулю. Участок во владении 8 лет, унаследован. Нужно сделать межевание для продажи, разбить на 2 участка.

Буду ли я платить налог при продаже? Земельный участок во владении с года. Приватизировала и продала в г.. Земельным участком пользовалась с года, а оформила в собственность в году. В июне года продала земельный участок. Нужно ли мне уплачивать налог? Спросить юриста: 8 звонок бесплатный. Спросить юриста: звонок бесплатный. Рейтинг Добавить в избранное В избранное. При продаже участка лицо получает ощутимую прибыль, которая ложится в основу расчета налога с продажи земельного участка.

Лица, обязанные уплатить налог после продажи участка Ставка налога при продаже участка физическим лицом Как срок владения землей влияет на размер налога при продаже участка? Какие вычеты могут применяться при налогообложении продавцов земли? Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю. С условиями обработки персональных данных согласен. Юридическая консультация. После прочтения остались вопросы?

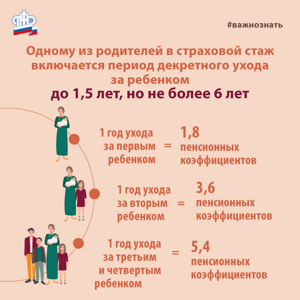

Звоните по номеру 8 и наши юристы проконсультируют Вас! Звонок бесплатный. Советуем прочитать. Новости раздела. Постоянная ссылка. Какой налог будет от продажи земельного участка проданный за компенсацию рождения ребёнка? Получить e-mail уведомление об ответе. Подписаться на рассылку. Вы успешно подписались на рассылку. Скачать форму договора.

Что касается налогоплательщиков, то ими могут быть как граждане РФ, так и иностранцы, а вот сам участок должен находиться на территории России. Этот вопрос решается в каждом случае индивидуально, в зависимости от наличия постоянного места жительства на территории РФ. Но здесь есть исключения. Получение денег от продажи недвижимости не всегда рассматривается как доход.

С Какой Суммы Берется Налог От Продажи Частного Дома В 2020 Году

Применяться законодательные новшества будут только в отношении тех сделок по продаже объектов недвижимости, право собственности на которые будет зарегистрировано после Действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже недвижимости либо рассчитать налог с учетом понесенных затрат на ее приобретение. При подаче декларации налогоплательщик сам может определить, какой из вариантов ему более выгоден. Налоговый кодекс предусматривает возможность имущественного вычета в случае изъятия недвижимости для государственных и муниципальных нужд, а также при уступке прав на долю по договору участия в долевом строительстве ДДУ. При этом, сумма вычета определяется выкупной стоимостью недвижимости и понесенными затратами на оплату доли участия в строительстве.

С какой суммы платится налог с продажи земельного участка для физлиц в 2018 году: новый закон

В наших законах четко оговорено, что любой доход должен облагаться налогом. Но в некоторых случаях сумма налога может быть сокращена или аннулирована. Не платить налог можно в том случае если хозяин недвижимости владеет ей больше 3-х лет, либо 5-ти лет в некоторых случаях или домовладение стоит менее миллиона рублей по кадастровой стоимости. По закону с года собственник обязан оплатить налог с продажи недвижимости, если право собственности оформлено менее 5-лет назад.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколькоОбщая ситуация такова — при продаже земельного участка гражданин получает доход, а значит, обязан с него заплатить налог, который кратко называется — НДФЛ или Налог на Доход Физических Лиц. Поправки в статью Налогового кодекса Российской Федерации, касающиеся налога на продажу участка, были одобрены Госдумой в третьем чтении и вступили в работу в году. При определении суммы налога исходят в первую очередь из того, является ли продавец резидентом страны. К резидентам относятся все, кто прожил в России не меньше дней, причём независимо является ли он гражданином страны или нет. При выплате налога также важен срок владения участком. При этом датой отсчёта признаётся 1 января года. Таким образом, если продаётся участок, купленный после этой даты, им нужно владеть не меньше 5 лет — только в этом случае пойдёт речь о налоге.

Налог с продаж дома с земельным участком в 2020 году

При продаже земельного участка, находившегося в собственности более чем 3 или 5 лет, лицо освобождается от уплаты необходимых платежей в пользу государства. Однако налоговыми органами может быть направлен запрос продавцу о неуплате налога. В таком случае необходимо предоставить в налоговую документы, подтверждающие наличие права его не платить. Покупка недвижимости, в отличие от ее продажи, не приносит новому собственнику дохода, в виде получения материальных средств.

Из статьи вы узнаете: надо ли платить налог с продажи дачи, новый закон уплаты данного налога, можно ли получить налоговый вычет. В законодательстве, регламентирующем налогообложение доходов от продажи недвижимости в России, периодически появляются значительные нововведения. Появились они и в сфере регулирования уплаты НДФЛ при продаже дач и земельных участков. Рассмотрим данные нововведения подробнее. Налогообложение доходов с продажи дач и земельных участков осуществляется в соответствии с положениями:. Рассмотрим более подробно специфику соответствующих норм, что регулируют исчисление НДФЛ с продажи дач и участков, подробнее. Надо ли платить налог с продажи дачи и участка, купленных до В общем случае — надо.

Налог с продажи дома и земельного участка

Если необходимо одновременно поставить объект на учет и зарегистрировать право, то на оформление процедуры может уйти до 10 дней. Одновременная регистрация проводится при дачной амнистии, когда постановка на учет проводится в первый раз или при ликвидации недвижимости. В году закон претерпел определенные изменения. Его разработка велась еще с года. Процесс регистрации как дачных строений, так и квартир сильно упростился и полностью лишился территориальной привязанности.

С Какой Суммы Не Платится Налог С Продажи Земельного Участка В 2020

Аренда имущества. Налоговые изменения для ИП в году. Налогообложение контролируемой сделки. Режим налогообложения для ООО. Налог на продажу дома с земельным участком платит продающая сторона, так как она в результате отчуждения имущества получает оплату, являющуюся для нее доходом.

Налог за продажу дома и земельного участка

Если расчет осуществляется с учетом расходов, которые понес собственник, то используется такая же формула, как и с вычетом. То есть, эта сумма не может быть использована как фактический доход лица. К примеру, сумма расходов на восстановление объекта недвижимости составила тыс. А в договоре купли-продажи указана сумма 1 млн.

Налог на продажу дома с земельным участком более 3 лет

В наших законах четко оговорено, что любой доход должен облагаться налогом. Но в некоторых случаях сумма налога может быть сокращена или аннулирована. Не платить налог можно в том случае если хозяин недвижимости владеет ей больше 3-х лет, либо 5-ти лет в некоторых случаях или домовладение стоит менее миллиона рублей по кадастровой стоимости.

Налог при продаже дома с земельным участком

Прежде сего, нужно верно рассчитать налогооблагаемую базу, и уже к ней применять ставку налога. Поскольку сам дом, и участок, на котором он построен, являются отдельными объектами собственности, на каждый из них есть свой правоопределяющий документ.

Если вы продаете такой дом и он находился в вашей собственности 3 года и больше, то налог с продажи дома платить не нужно. Продажная стоимость дома никакого значения не имеет. Также не нужно платить налог при продаже дома, полученного в собственность до года, если на момент продажи он находился в вашей собственности 3 года и больше. По прежнему существует необлагаемая сумма при продаже квартиры, в она также составляет 1 миллион рублей и предоставляется один раз в налоговый период.