В жизни иногда возникают ситуации, когда встает вопрос, как узнать кадастровую стоимость квартиры? Но для полноценного ответа следует прежде всего выяснить, что это такое, как происходит расчёт, где узнать стоимость и отчего она меняется. Итак, что такое кадастровая стоимость квартиры? Это специальная стоимость квартиры, действующая на рынке недвижимости, она устанавливается и рассчитывается таким действующим органом, как Федеральная Служба Кадастра и Кадастровая палата. По большому счёту кадастровая стоимость на недвижимость представляет собой публичный эквивалент стоимости любого из объектов недвижимости.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Узнать кадастровую стоимость квартиры в крыму

- Как рассчитывается кадастровая стоимость квартиры в 2019 году

- Кадастровая стоимость квартиры: что такое и как ее определить

- Как снизить кадастровую стоимость квартиры?

- Ндфл в случае продажи недвижимости в 2020 году кадастровая стоимость

- Соотношение кадастровой и рыночной стоимости: сходства, отличия, особенности

- Налоги при продаже приватизированной квартиры в 2020 году

- Какой налог (НДФЛ) с продажи квартиры в 2020 году и платится ли он?

Узнать кадастровую стоимость квартиры в крыму

ВИДЕО ПО ТЕМЕ: Налог на имущество с 2020-го года будет рассчитываться по кадастровой стоимостиЛюбой приобретенный доход гражданина РФ облагается налогом. Продажа недвижимого имущества не является исключением, так как в результате сделки купли-продажи одна из сторон получает финансовую прибыль. Оглавление: Правовое регулирование вопроса Расчет суммы по формуле Продажа жилья, приобретенного после 1 января года Налог с разницы между продажной и покупной ценой. Порядок действий Штрафы и санкции Налог с продажи квартиры менее 3 лет Льготы Определение срока владения квартирой Уменьшение суммы налога.

В соответствии с законодательными актами РФ, сделка по продаже жилой недвижимости, находящейся в собственности более 3 лет, не попадает под налогообложение. Если недвижимая собственность зарегистрирована передана в наследство, подарена родственником, приватизирована с начала года, то минимальным периодом владения будет срок — 36 месяцев 3 года. При иных обстоятельствах для жилья, зарегистрированного на свое имя в Росреестре конкретным лицом после 1.

Ввиду этого, чтобы избежать налогового бремени при продаже недвижимости жилого типа, необходимо брать во внимание длительность владения собственностью. Часто при реализации квартир их стоимость занижается в договоре купли-продажи искусственным путем. Это делается для того, чтобы скрыть истинную продажную цену от налоговиков. Вследствие этого в году в налогообложении произошли некоторые преобразования. Теперь во внимание берется не только стоимость жилья, указанная в договоре, но и кадастровая оценка.

В конце года вы приобрели квартиру со стоимостью по кадастру в 4 млн. Спустя полгода вы решаете ее быстро продать за 2 млн. Расчет налога в этом случае проводится по второй цифре. С января года был определен новый порядок расчета платежа за продажу жилья, базирующийся на кадастровой цене. Для жилой недвижимости, проданной в году и позднее, была изменена длительность владения физическим лицом объектом жилой собственности. Изменения коснулись и налогооблагаемой базы — расчет платежа от реализации жилого имущества производится, беря за основу вычислительных операций наибольшую сумму, после сравнения цены по договору и стоимости по кадастру.

Квартира куплена в мае года. В августе года жилплощадь перепродали. В этом случае налог с доходов физических лиц не выплачивается, так как собственник владел квартирой более 36 месяцев. Теперь при калькуляции сбора с жилья в учет берется его кадастровая стоимость. Налогообложению подлежит наибольшее значение. Это значит, что продавец квартиры должен сравнить продажную стоимость квартиры с ее кадастровой умножить на 0,7 и рассчитать налог с самой максимальной из величин.

В С. Воронцов приобрел квартиру за 6,5 млн. Спустя полгода он ее продает за 9,3 млн. Стоимость по кадастру — 10, 2 млн. Умножаем кадастровую цену на 0,7 коэффициент и получаем сумму в размере 7,14 млн. Вывод: цена по кадастру ниже договорной стоимости, поэтому рассчитывать налог необходимо со второго показателя. В случае, если стоимость собственности по кадастру ниже или равна размеру стандартной налоговой льготы 1 млн.

Несмотря на это, ситуация не освобождает от подачи декларации. Здесь наибольшую выгоду можно получить, применив стандартный вычет. Система налогов и сборов РФ регламентирует право снизить доход от продажи жилплощади за счет затрат при его приобретении. Привилегия коснулась исключительно купленных квартир. На жилье, полученное в дар или перешедшее по наследству, это правило не распространяется. Налоговой необходимо предоставить документацию, подтверждающую растраты, понесенные при заключении сделки.

При утере таких документов, нужно заняться их восстановлением. Киселева приобрела жилую недвижимость за 1. В такой ситуации НДФЛ рассчитывается из суммы тыс. Если же жилье продалось по заниженной стоимости в сравнении с покупной ценой, налог не взимается. В ряде случаев налоговая служба берет во внимание и расходы на ремонт жилья.

Допустим, вы купили недвижимость за 1,5 млн. Ремонт обошелся вам в тыс. Далее, вы решаете продать жилище за 2. В такой ситуации под налогообложение попадает сумма в размере тыс. При этом все расходы необходимо подтвердить платежными квитанциями, договорами на предоставление ремонтных услуг и т. Налоговики скрупулезно относятся к такому виду документов и занимаются их тщательной проверкой, поэтому желательно сохранять такие документированные доказательные данные при любых обстоятельствах.

Выше мы упомянули о кадастровой цене жилья, которая применяется с года для расчета платежа с продажи недвижимости. Что означает эта величина ценовых операций? Кадастровая стоимость — это рыночная стоимость жилой недвижимости, установленная в процессе кадастровой оценки. Ее определяют по методу массовой оценки или в индивидуальном порядке, в соответствии с законодательными актами о профессиональной деятельности по установлению стоимости материальных объектов.

Говоря простым языком, кадастровая цена жилья — это его фактическая стоимость, определяемая Федеральной службой кадастра и отражающая среднюю ценовую политику недвижимости в определенном регионе или районе. От стоимости квартиры по кадастру зависит размер сборов и налогов, касающихся отчуждения жилья продажа, раздел и непосредственного его использования. Чтобы узнать кадастровую цену недвижимого жилого объекта, можно прибегнуть к нескольким способам:.

Процедуру уплаты налога с реализации квартиры продающая сторона должна пройти самостоятельно. Заключая сделку купли-продажи, продавец жилья должен соблюсти налогообложение и уплатить сбор, в противном случае в будущем незаконное умышленное избежание налога повлечет за собой ряд проблем. Нормативно-правовая база налога в деталях освещена во второй части Налогового кодекса нашей страны. Суть состоит в следующем: продажа недвижимого жилого объекта — это получение денежных средств конкретного физического лица, облагаемых налогом.

Субъект налогообложения физическое лицо или налоговый резидент, пребывавший на территории государства на протяжении 6 месяцев и более, уплачивает пошлину при продаже квартиры. При реализации квартиры у продающей стороны возникает доход, за который необходимо уплатить налог и подать налоговую декларацию. За исключение берутся случаи законного освобождения от налогообложения. Граждане пенсионного возраста также должны уплачивать пошлину с продажи жилища, льготы в данном случае отсутствуют.

Продолжительность отчетного периода по НДФЛ составляет 12 месяцев, по окончании которых продавец обязан предоставить в фискальный орган письменное заявление налогоплательщика о полученных доходах с учетом возможных скидок. К декларации необходимо приложить пакет документов, а затем уплатить налог на финансовую прибыль в государственный бюджет.

Чтобы уплатить подоходный налог от реализации жилья, необходимо не только внести причитающуюся сумму в казну государства, но и собрать перечень бумаг для предоставления их в налоговый орган по месту жительства. Установленный законодательством срок проведения отчетности соблюдается в строгом порядке. Декларация подается лично. В случае невозможности персональной явки, представить отчет о доходах может законный представитель налогоплательщика, имеющий право действовать от его лица на основании доверенности.

Отчетный документ можно отправить заказным письмом, при этом наличие списка вложенной в него документации, обязательно. Неважно сколько времени займет почтовая пересылка. Сроком подачи документа будет считаться дата отправки письма. После реализации квартиры необходимо в обязательном порядке сдать декларацию 3-НДФЛ, которая и является самым важным документом для уплаты налога. Заполнять документ можно не только от руки на бланке, но и в электронно-цифровой форме. Для этого необходимо зайти на официальный веб-ресурс налоговой службы и воспользоваться специальной программой.

Помимо отчетного документа, продавец должен написать заявление на предоставление имущественного вычета. Чтобы снизить доходы на расходы, связанные с приобретение жилья, к декларации необходимо приложить копии определенных документов, а именно:. Налоговая декларация по форме 3-НДФЛ подается в налоговый орган по месту жительства. Ее необходимо предоставить до конца апреля в году, который следует за годом реализации жилья. Если сумма налога нулевая, декларация также подается при условии, что проданная квартира находилась в собственности менее 36 месяцев.

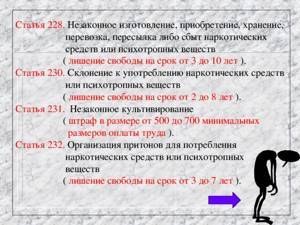

Чтобы налоговики правильно рассчитали подоходный налог, а уплаченная сумма своевременно поступила в казну государства, важно уделить особое внимание сбору документов, список которых был представлен выше. Если после продажи жилья гражданин пожелал уклониться от уплаты образовавшегося налога и подачи декларации, ему грозит штраф и наказания вплоть до уголовной ответственности. Рассмотрим возможные санкции детальнее:.

На протяжения всего периода просрочки, налоговый орган вправе ежедневно начислять пеню, поэтому разумней уплатить налог своевременно. Если после регистрации недвижимой жилой собственности прошло менее чем 3 года, а владелец решил ее продать и тем самым повысить свой доход, полученная прибыль облагается НДФЛ. Для снижения размера налогового платежа можно применить следующее:.

Способы уменьшения налога Расходы на покупку квартиры. Платеж рассчитывается с разницы между покупной и продажной стоимостью. Гражданин продал свою квартиру за 11, 5 млн. Провести расчет НДФЛ выгоднее, используя второй способ. В ряде случаев сэкономить средства, применив стандартный вычет, не получится. Чаще его используют, если:. Льготы на налог с продажи жилья не существует. При продаже недвижимого имущества любой собственник обязан уплатить налог на финансовую прибыль, если проданная квартира находилась во владении менее 36 месяцев.

По законодательству платить налог обязаны даже инвалиды и пенсионеры, так как ничего не может их освободить от внесения облагаемой прибыли в бюджет. Обратите внимание! Лица пожилого возраста ошибочно полагают, что освобождены от любых налогов касательно квартир, если они не используют жилье для получения дохода. Однако данная привилегия касается исключительно имущественного сбора.

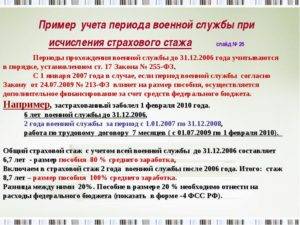

Установление срока владения недвижимостью самостоятельного возведения дома; фиксации прав собственности на квартиру; составления договора паенакопления; подписания акта приема-передачи жилой собственности; полной выплаты имущественного взноса в паевой фонд; приватизации квартиры.

Во многих ситуациях, связанных с жильем, необходима кадастровая стоимость квартиры. Чаще всего данный показатель ищется для определения размера налога при реализации помещения на рынке недвижимости. Многие россияне до конца не понимают, что такое кадастровая стоимость дома, любого другого строения или земли, так как она устанавливается государственными органами и практически нигде не отображается для наглядности. Под кадастровой стоимостью недвижимости понимается цена, устанавливаемая на конкретный объект недвижимости, исходя из информации, которая получена Службой кадастрового учета.

Как рассчитывается кадастровая стоимость квартиры в 2019 году

С года страна переходит на кадастровую стоимость недвижимости. Для нее установлен специальный алгоритм оценки и цели применения. Сегодня поговорим о том, чем отличается кадастровая стоимость от рыночной квартиры, где ее посмотреть и каким образом снизить. Кадастровая и рыночная стоимость недвижимости чаще всего значительно различаются. В ряде случаев цена по данным кадастра может быть равна рыночной — это самый позитивный вариант для собственника квартиры. Отличие цен вызвано разницей в методе их определения. Вопрос, почему кадастровая стоимость квартиры выше рыночной или ниже — причины такого положения вещей рассмотрим ниже.

Кадастровая стоимость квартиры: что такое и как ее определить

Любой приобретенный доход гражданина РФ облагается налогом. Продажа недвижимого имущества не является исключением, так как в результате сделки купли-продажи одна из сторон получает финансовую прибыль. Оглавление: Правовое регулирование вопроса Расчет суммы по формуле Продажа жилья, приобретенного после 1 января года Налог с разницы между продажной и покупной ценой. Порядок действий Штрафы и санкции Налог с продажи квартиры менее 3 лет Льготы Определение срока владения квартирой Уменьшение суммы налога. В соответствии с законодательными актами РФ, сделка по продаже жилой недвижимости, находящейся в собственности более 3 лет, не попадает под налогообложение. Если недвижимая собственность зарегистрирована передана в наследство, подарена родственником, приватизирована с начала года, то минимальным периодом владения будет срок — 36 месяцев 3 года.

Во многих ситуациях, связанных с жильем, необходима кадастровая стоимость квартиры. Чаще всего данный показатель ищется для определения размера налога при реализации помещения на рынке недвижимости. Многие россияне до конца не понимают, что такое кадастровая стоимость дома, любого другого строения или земли, так как она устанавливается государственными органами и практически нигде не отображается для наглядности. Под кадастровой стоимостью недвижимости понимается цена, устанавливаемая на конкретный объект недвижимости, исходя из информации, которая получена Службой кадастрового учета. Данный термин означает, что на строение или земельный участок устанавливается определенная цена, которую готово заплатить государство за приобретение права собственности. Обычно кадастровая стоимость недвижимого имущества немного отличается его реальной рыночной оценки или коммерческой стоимости помещения, так как в расчет не берется ни проведенные ремонтные работы, ни какие-либо дополнительные характеристики. Для полного понимания что такое кадастровая стоимость квартиры, необходимо учесть из чего складывается конечная цифра, благодаря которой устанавливается налог. Определение конечной цены формируется из следующих данных по установленному объекту:. Цена установлена непостоянная с индексацией в большую или меньшую сторону в зависимости от показателей рынка, при этом законодатель определил кто устанавливает кадастровую стоимость объекта недвижимости.

Как снизить кадастровую стоимость квартиры?

До года абсолютно все субъекты РФ обязаны ввести в действие методику расчета налога на недвижимость на основании кадастровой стоимости объекта. Последствия подобного нововведения прямо отразятся на собственниках недвижимости. При постановке квартиры на государственный учет, помимо прочих существенных сведений об объекте, в реестр вносится и кадастровая стоимость помещения, необходимая для расчета налога на недвижимость. Кадастровая стоимость квартиры показывает, за какую сумму готово государство официально приобрести конкретную жилплощадь.

Собственник должен знать, что такое кадастровая стоимость квартиры, от чего зависит и для чего она нужна. Это один из самых важных параметров, касающихся недвижимости. Сегодня я предлагаю прояснить все, касающееся этого вопроса. Вы поймете, как рассчитывается кадастровая стоимость, чем отличается от рыночной, где можно ее проверить и как самостоятельно посчитать по ней размер налога. Многие операции с недвижимостью включают в себя использование этого параметра, но чаще всего кадастровая стоимость КС используется, чтобы определить размеры налогов при продаже жилья. Несмотря на то, что многие неоднократно слышали этот термин, вряд ли кто-то сможет без труда объяснить вам, что же такое КС. Отчасти это обусловлено тем, что устанавливает ее один из государственных органов, а процесс нигде не отражается наглядно. Кадастровая стоимость жилья — это цена, которую государство устанавливает на конкретный объект недвижимости, основанная на полученной от Службы кадастрового учета информации.

Ндфл в случае продажи недвижимости в 2020 году кадастровая стоимость

Инвентаризационный и кадастровый методы используются госорганами для расчета налога на доходы физических и юридических лиц. Инвентаризационная стоимость определяется исходя из степени износа квартиры, а также динамики цен на стройматериалы и указывается в соответствующей справке, выданной БТИ. В настоящий момент инвентаризационный метод используется только в определенной части субъектов РФ например, Дагестан для расчетов налога на имущество физлиц. Кадастровая стоимость квартиры максимально приближена к рыночной стоимости , оценка которой может производиться экспертной организацией. В настоящий момент, данный метод является приоритетным для расчета налогов и сборов, и до года будет введен во всех регионах России. Практически перед каждым собственником квартиры на протяжении всего времени владения ею возникает вопрос об определении стоимости своего недвижимого имущества. Такая необходимость может возникнуть при продаже или обмене жилья, вступлении в наследство, получении кредита, а также при уплате различных налогов и сборов. Для определения стоимости квартиры используются различные оценочные методы. До недавнего времени одним из самых распространенных способов определения стоимости недвижимого имущества был метод, направленный на установление инвентаризационной стоимости жилья.

Соотношение кадастровой и рыночной стоимости: сходства, отличия, особенности

В каждом из субъектов причина изменения КС отличается: в одних регионах оценка проводилась впервые, в других результаты пересматривались. Кроме того, собственники могли посредством обжалования изменить этот параметр. Поскольку понятие КС продолжает оставаться загадкой для владельцев недвижимости, стоит уделить этой теме особое внимание. Кадастровая стоимость, согласно ст. Она устанавливается в целях налогообложения и применяется как база для некоторых видов имущественных налогов. Считается, что КС максимально приближена к рыночной, но это не так. В соответствии с этими документами, КС может меняться только по результатам очередной или внеочередной переоценки, а также в случае оспаривания ее размера. Согласно ст.

Налоги при продаже приватизированной квартиры в 2020 году

Компенсации приобретателям жилья г. Выплаты на детей до 3 лет с года 3.

Какой налог (НДФЛ) с продажи квартиры в 2020 году и платится ли он?

Согласно пп. Положениями п. Условия приобретения физическими лицами занимаемых ими жилых помещений в собственность установлены Законом РФ от Согласно ст.

Сделки с недвижимостью, как и любые операции с имуществом, находятся под пристальным вниманием контролирующих органов и подлежат обязательному налогообложению. Продажа одной или нескольких долей в квартире довольно распространенная, но не всегда понятная с точки зрения расчета сборов в бюджет, операция. Законодательно утверждены определенные льготы и вычеты, а также послабления для собственников имущества. Сегодня мы поговорим о том, как платить налог с продажи доли в квартире в году.

До года абсолютно все субъекты РФ обязаны ввести в действие методику расчета налога на недвижимость на основании кадастровой стоимости объекта. Последствия подобного нововведения прямо отразятся на собственниках недвижимости.