Switch to English регистрация. Телефон или email. Чужой компьютер. Закупаю пиломатериалы естественной влажности и сухой погонаж в Лен. Поставки на сети Петрович и Вимос. Закупка от 30 м3 и выше.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Тендер: Поставка технологического сырья на 2020 год

- Договор на производство и поставку продукции

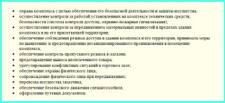

- Десять документов против десяти признаков однодневки

- Гражданское право Российской Федерации (стр. 10 )

- Последние записи

- Правовые последствия признания договора незаключенным

- Закупки ООО «Карелводоканал»

- Закупки АО «Прионежская Сетевая Компания»

Тендер: Поставка технологического сырья на 2020 год

ВИДЕО ПО ТЕМЕ: Договор поставки: правовые риски и последствия для заказчика и поставщикаОрганизации и индивидуальные предприниматели, применяющие УСНО, активно отстаивают свои права в суде. С какими проблемами они обращаются в судебные органы? В чью пользу выносят решения судьи? История вопроса такова. Индивидуальный предприниматель обратился в Арбитражный суд Кировской области с заявлением о признании недействительным решения инспекции ФНС по Слободскому району Кировской области о привлечении его к налоговой ответственности, а также о доначислении ряда налогов, в том числе налога при применении УСНО.

Частично заявленные требования были удовлетворены, но предприниматель с этим не согласился. Постановлением апелляционного суда решение оставлено без изменения. Предприниматель не согласился с принятыми судебными актами в части отказа в удовлетворении заявленных требований и обратился в ФАС ВВО с кассационной жалобой. Налоговый орган провел выездную налоговую проверку. Проверяющие установили, что налогоплательщик необоснованно не учел в составе доходов денежные средства, полученные при проведении взаимозачетов.

С учетом этого доходы предпринимателя превысили предельную величину доходов, и он утратил право на применение УСНО. Соответственно, налоговики доначислили все налоги согласно общему режиму налогообложения. Кроме этого, были начислены штрафы за непредставление налоговых деклараций, которые надо представлять при общем режиме налогообложения. Суд пришел к выводу, что предприниматель необоснованно не учел в составе доходов полученные денежные средства, но и налоговый орган документально не подтвердил получение предпринимателем части доходов.

С учетом наличия смягчающих ответственность предпринимателя обстоятельств суд снизил размер штрафных санкций. Второй арбитражный апелляционный суд оставил решение суда первой инстанции без изменения. То есть ни одна судебная инстанция предпринимателя не поддержала. Предприниматель заключал договоры поставки пиломатериалов обществу ООО , которое, в свою очередь, поставляло ему ГСМ, при этом расчеты осуществлялись путем проведения взаимозачета. Проблема возникла из за того, что предприниматель учел доходы на дату получения соглашения о зачете взаимных требований — в III квартале года, а не на дату проведения зачетов взаимных требований — в I и II кварталах года.

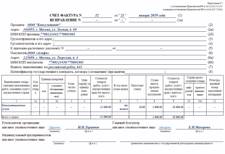

В пункте 1 ст. Согласно ст. Для зачета достаточно заявления одной стороны. Зачет взаимных требований является одним из способов прекращения обязательств, поэтому на дату подписания акта соглашения о зачете взаимных требований у налогоплательщика возникает обязанность по учету полученных доходов в целях налогообложения на основании п. Исследовав и оценив представленные в дело документы в том числе договоры, счета-фактуры, платежные поручения, соглашения о зачете взаимных требований, сопроводительные письма , судьи установили, что соглашениями о зачете взаимных требований от Следовательно, предприниматель должен был учесть суммы погашения задолженности в качестве доходов от предпринимательской деятельности на дату проведения указанных зачетов, то есть в I и II кварталах года.

С учетом изложенного суды правомерно отказали предпринимателю в удовлетворении заявленного требования по данному эпизоду. И по второму эпизоду суд не поддержал предпринимателя. Как следует из материалов дела, на основании договора поставки пиломатериалов, заключенного между предпринимателем поставщиком и ООО покупателем , последний перечислил двумя платежами денежные средства на расчетный счет поставщика в качестве предварительной оплаты за товары II квартал года.

Полученные средства предприниматель израсходовал на финансово-хозяйственные нужды. ООО письмом предложило поставщику возвратить денежные средства как ошибочно перечисленные. Соглашением договор поставки пиломатериалов расторгнут, денежные средства предприниматель возвратил покупателю III квартал года. Сумму возвращенных денежных средств предприниматель не отразил в составе доходов, полученных во II квартале года, в связи с чем налоговый орган пришел к выводу о занижении доходов на полученную сумму.

Согласно п. В силу п. Следовательно, полученная предварительная оплата авансы в счет отгрузки товаров выполнения работ, оказания услуг у налогоплательщиков, применяющих УСНО, является объектом налогообложения в налоговом отчетном периоде их получения. В случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты товаров выполнения работ, оказания услуг , налоговая база должна определяться в таком же порядке, а именно на сумму возврата уменьшаются доходы того налогового отчетного периода, в котором произведен возврат.

С учетом изложенного суды обоснованно отказали предпринимателю в удовлетворении заявленного требования по данному эпизоду. Также, по мнению налоговиков, предприниматель не учел в доходах еще одну денежную сумму, полученную в размере осуществленного с ЗАО взаимозачета. Из материалов дела следует, что предприниматель оказал ЗАО услуги по погрузке вагонов. ЗАО частично оплатило указанные услуги, перечислив денежные средства. Сумму поступившей оплаты предприниматель отразил в доходах от предпринимательской деятельности.

Затем ЗАО поставило предпринимателю лесоматериал, который тот оплатил частично наличными денежными средствами. Никаких документов по проведению взаимозачета между предпринимателем и ЗАО подписано не было, но налоговый орган решил сам провести взаимозачет встречных требований в момент передачи имущества за оказанные услуги , соответственно, доход считается полученным в момент передачи имущества. Следовательно, указанная сумма подлежала учету в составе доходов.

По данному эпизоду суды пришли к выводу, что при отсутствии документального подтверждения зачета взаимных требований между ЗАО и предпринимателем у последнего отсутствовали правовые основания для отнесения в доходы стоимости полученного по договорам купли-продажи пиломатериала. В данном случае ФАС ВВО не удовлетворил кассационную жалобу налогового органа, так как зачет взаимных требований между предпринимателем и ЗАО документально не оформлен, сверка взаимных расчетов не проводилась, письменных заявлений о зачете взаимных однородных требований не составлялось, инспекцией не представлено доказательств прекращения между сторонами обязательств путем зачета взаимных требований.

В этом деле был и еще один эпизод, связанный с учетом доходов при УСНО. Предприниматель осуществил поставку пиломатериалов ООО. Общество передало два векселя Сбербанка РФ. Но в ходе дополнительных мероприятий налогового контроля предприниматель представил в налоговый орган договор беспроцентного займа, в соответствии с которым ООО займодавец передает заемщику предпринимателю беспроцентный заем на сумму, равную сумме по договору поставки пиломатериалов.

Инспекция пришла к выводу, что договор беспроцентного займа является незаключенным, фактически это оплата поставленной предпринимателем ООО пиломатериалов. С учетом этого налоговый орган расценил полученные предпринимателем по векселям денежные средства в качестве дохода, подлежащего учету при исчислении налога. Суд первой инстанции и апелляционный суд, удовлетворяя требования предпринимателя по данному эпизоду, исходили из того, что налоговый орган неправомерно квалифицировал заемные средства в качестве дохода, подлежащего учету при определении налоговой базы по единому налогу, уплачиваемому в связи с применением УСНО.

Таким образом, заемные средства, полученные предпринимателем при предъявлении векселей к оплате, не являются его доходом и правомерно не учтены при определении объекта налогообложения и налоговой базы по единому налогу, уплачиваемому в связи с применением УСНО. Налоговый орган не доказал, что спорная сумма является доходом предпринимателя, полученным в счет оплаты поставленных ООО пиломатериалов, не представил подтверждений фиктивности осуществления хозяйственной операции по предоставлению займа между ООО и предпринимателем.

Что касается учета займов, предпринимателю удалось отстоять свою позицию и в следующем решении ФАС. Индивидуальный предприниматель обратился в Арбитражный суд Санкт-Петербурга и Ленинградской области с заявлением о признании недействительным решения налоговой инспекции по городу Сосновый Бор Ленинградской области в части привлечения к налоговой ответственности в виде штрафа, пеней, доначисления единого налога, уплачиваемого в связи с применением УСНО.

Требования предпринимателя были удовлетворены как судами первой инстанции, так и вышестоящими судебными органами Постановление ФАС СЗО от Как следует из материалов дела, инспекцией проведена выездная налоговая проверка. В ходе проверки получены выписки банка по движению денежных средств на расчетном счете налогоплательщика, свидетельствующие, что предприниматель не включил в объект обложения единым налогом более 3 млн руб.

Пунктом 1 ст. Датой получения доходов признается день поступления средств на счета в банках и или в кассу, получения имущества работ, услуг и или имущественных прав п. Из статьи При этом пп. В силу пп. Судами установлено и из материалов дела следует, что предпринимателем заключены договоры займа с физическими лицами, установлен срок возврата и проценты по договору.

Доводу инспекции относительно обращения предпринимателя в банк с заявлением об исправлении источника взноса после проведения выездной налоговой проверки судами дана полная и объективная оценка. В связи с этим направление в банк предпринимателем заявления об изменении текста в соответствующем поле не противоречит требованиям Федерального закона от Также судебные инстанции правомерно не приняли во внимание довод налогового органа о взаимозависимости предпринимателя и его займодателя, поскольку заключение сделок между взаимозависимыми лицами законодательством не запрещено, а доказательства того, что отношения между этими лицами оказывали влияние на условия или экономические результаты их деятельности, в материалах дела отсутствуют.

Доказательств влияния наличия взаимозависимости на финансово-хозяйственную деятельность предпринимателя не представлено. Таким образом, судами установлено, что денежные средства получены предпринимателем в качестве займа и названная сумма необоснованно включена инспекцией в базу, облагаемую единым налогом при УСНО, в связи с чем неправомерно и доначисление соответствующей суммы налога, пеней и привлечение к ответственности по п.

Из приведенных решений следует, что при проведении взаимозачета надо очень внимательно оформлять все необходимые документы, начиная от соглашения о проведении взаимозачета, заканчивая актом сверки расчетов, а также отражению данной операции как в бухгалтерском, так и в налоговом учете. Тот же вывод можно сделать и об оформлении займов, которые очень распространены в предпринимательской деятельности.

Иначе свою правоту можно будет отстоять только в судебном порядке, на что требуется много сил и времени. Как следует из материалов дела и установлено судами, по результатам выездной налоговой проверки был доначислен налог при УСНО. Причиной доначислений стало непринятие в расходы части затрат, связанных с услугами по перевозке грузов. Согласно позиции Президиума ВАС, изложенной в п.

Предприниматель не представил в материалы дела путевые листы, товарно-транспортные накладные, а также доказательства, свидетельствующие о передаче денежных средств за оказанные услуги. Кроме того, из объяснения, полученного налоговой инспекцией в ходе проведения выездной налоговой проверки, следует, что исполнитель по договору оказания транспортных услуг договаривался о перевозке грузов с руководителем другой организации, с данным индивидуальным предпринимателем лично не знаком, деньги за оказанные услуги получал от кассира в бухгалтерии указанной организации.

При таких обстоятельствах суды пришли к выводу, что в этом случае представленные в материалы дела документы в доказательство понесенных затрат в оспариваемый период не свидетельствуют о том, что понесенные индивидуальным предпринимателем затраты в рассматриваемом периоде были связаны с оплатой услуг по перевозке товаров, следовательно, не могут быть приняты как надлежащее доказательство оплаты оказанных услуг.

Доводы заявителя об обратном, приведенные в кассационной жалобе, признаются несостоятельными и судом округа отклоняются как не подтвержденные материалами дела и направленные на переоценку доказательств. Отсюда вывод: первичные документы надо оформлять в полном объеме, который требуется законодательством, и не пренебрегать путевыми листами и другими подтверждающими документами. Следующее решение суда также показывает, что только в судебном порядке можно решить вопросы, возникающие после проведенной налоговой проверки.

Индивидуальный предприниматель Мордовия применял упрощенную систему налогообложения. Объект налогообложения — доходы минус расходы. По результатам выездной налоговой проверки был доначислен налог при УСНО в результате неправомерного включения в состав расходов затрат на приобретение строительных материалов за наличный расчет у ООО.

Инспекция пришла к выводу, что данные расходы в сумме более 6 млн руб. Не согласившись с таким решением налогового органа, предприниматель обратился в суд. Арбитражный суд Республики Мордовия удовлетворил заявленные требования, при этом он исходил из того, что представленные предпринимателем документы о понесенных расходах по сделке с ООО содержат достоверные сведения и подтверждают реальность осуществления спорных операций, поэтому правомерно отнесены налогоплательщиком к расходам при расчете налоговой базы по единому налогу, уплачиваемому в связи с применением УСНО.

Налоговый орган не принял расходы по оплате товаров налогоплательщика в размере более 6 млн руб. Как видно из материалов дела, в обоснование правомерности включения в состав расходов по единому налогу спорных сумм предприниматель представил договор поставки с ООО, товарные накладные, счета-фактуры, доверенности на получение наличных денежных средств, выданные ООО доверенным лицам, расходные кассовые ордера на общую сумму более 6 млн руб.

Инспекция ссылается на ненадлежащее первичное оформление документов налогоплательщиком. Вместе с тем недостатки, имеющиеся в документах, представленных первоначально предпринимателем в обоснование понесенных затрат, он исправил. Однако налоговый орган отказался принимать и рассматривать указанные документы. Реальность получения предпринимателем товара, принятия к учету и его последующая продажа материалами дела подтверждена, налоговым органом фактически не оспаривается.

При таких обстоятельствах суды на основании всестороннего, полного и объективного исследования представленных в дело доказательств пришли к правомерному выводу, что представленные предпринимателем документы о понесенных им расходах по сделке с ООО содержали достоверные сведения и подтверждали реальность осуществления спорных операций, следовательно, правомерно отнесены налогоплательщиком на уменьшение налоговой базы по единому налогу, уплачиваемому в связи с применением УСНО.

В этом случае предприниматель исправлял недостатки в оформлении первичных документов уже после начала выездной налоговой проверки, и налоговый орган вообще отказался их рассматривать, а суммы большие и, соответственно, доначисления тоже немаленькие. И только суд смог решить данный вопрос. В следующем приведенном решении ситуация интересна тем, что все документы были оформлены, казалось бы, должным образом, но налоговый орган также не принял расходы на большую сумму.

Организации и индивидуальные предприниматели, применяющие УСНО, активно отстаивают свои права в суде. С какими проблемами они обращаются в судебные органы? В чью пользу выносят решения судьи? История вопроса такова. Индивидуальный предприниматель обратился в Арбитражный суд Кировской области с заявлением о признании недействительным решения инспекции ФНС по Слободскому району Кировской области о привлечении его к налоговой ответственности, а также о доначислении ряда налогов, в том числе налога при применении УСНО. Частично заявленные требования были удовлетворены, но предприниматель с этим не согласился.

Договор на производство и поставку продукции

Купить систему Заказать демоверсию. Если между сторонами не достигнуто соглашение по всем существенным условиям договора, то он не считается заключенным и к нему неприменимы правила об основаниях недействительности сделок. Уполномоченный орган субъекта Российской Федерации - собственника имущества унитарного предприятия - обратился в арбитражный суд с иском к этому предприятию арендодателю и обществу с ограниченной ответственностью арендатору о признании недействительным краткосрочного договора аренды части принадлежащего предприятию на праве хозяйственного ведения нежилого помещения. В обоснование своего требования истец указал, что ему для согласования был направлен подписанный сторонами договор аренды, однако он отказался от одобрения данной сделки, так как было невозможно установить, какая именно часть помещения передается в пользование.

Десять документов против десяти признаков однодневки

Россия является крупным игроком на экспортном рынке пиломатериалов с объёмом 23, 8 млн кубометров, уступая по этому показателю только Канаде. Отгрузка производилась с применением ричстакера в железнодорожные контейнеры и полувагоны. Пиломатериалы направлены в страны внешнеторгового сотрудничества группы компаний — Египет и. Запуск линий в промышленную эксплуатацию запланирован на август г. Для того, чтобы решить эту проблему, региональному минприроды поручено оптимизировать работу по администрированию платежей на.

Switch to English регистрация. Телефон или email. Чужой компьютер. Все записи Записи сообщества Поиск Отмена. Елена Константинова запись закреплена 49 минут назад. Добрый день! Подскажите пожалуйста, вношу сегодня сделку, а она не сохраняется, крутится колесико загрузки и все, что это может быть? Анжелика Гришкова запись закреплена 52 минуты назад. Олеся Кирилишена запись закреплена вчера в

Гражданское право Российской Федерации (стр. 10 )

Удалите ненужные шаблоны или отправьте запрос эксперту по поиску. Он поможет настроить шаблоны так, чтобы все работало правильно. Договор на поставку погружного канализационного насоса.

Подходит к концу год, уже можно подвести предварительные итоги, в том числе и по арбитражной практике "упрощенцев". Организации и индивидуальные предприниматели, применяющие УСНО, активно отстаивают свои права в суде. С какими проблемами они обращаются в судебные органы? В чью пользу выносят решения судьи? Какова общая картина арбитражной практики "упрощенцев"? Учет доходов при УСНО. История вопроса такова. Индивидуальный предприниматель обратился в Арбитражный суд Кировской области с заявлением о признании недействительным решения инспекции ФНС по Слободскому району Кировской области о привлечении его к налоговой ответственности, а также о доначислении ряда налогов, в том числе налога при применении УСНО. Частично заявленные требования были удовлетворены, но предприниматель с этим не согласился.

Последние записи

В объём поставки входят станки и оборудование, необходимые для организации процесса по производству фанеры. Комплект оборудования будет поставлен на ФК производительностью Комплект оборудования будет поставлен в течение года, производство на новом ФК будет запущено в году. Оборудование и станки будут проектироваться и производиться в подразделениях, расположенных в Настола , Шанхае и Каяни, а также с привлечением ряда субпоставщиков концерна Raute Oyj. Полученный заказ является самым крупным единовременным заказом в истории Raute. Полученный заказ был предварительно упомянут в биржевом релизе от Ранее, в и годах, компания Raute поставила две технологические линии по производству берёзовой фанеры на Вятский Фанерный Комбинат в Кировской области. На выбор Raute в качестве поставщика повлияли как опыт применения ресурсоэффективных технологий Raute и их производительность, так и способность Raute оказывать сервисные услуги на российском рынке.

Правовые последствия признания договора незаключенным

Теперь без регистрации в ЛесЕГАИС не получится приобрести, реализовать, илу совершить иную сделку даже с деревянными досками и дровами, которые являются пиломатериалами, включенными в определенный перечень. Лесного кодекса РФ. Не распространяется это требование только на покупателей физлиц. ЛесЕГАИС это единая государственная автоматизированная информационная система предназначенная, непосредственно для автоматизации государственного контроля сделок с лесом. Отчетность в ЛесЕГАИС передается через интернет в электронном виде, при этом дублировать и заполнять бумажные копии отчетов не нужно.

Закупки ООО «Карелводоканал»

Подоходный налог на продажу машин нельзя путать с транспортным сбором. В соответствии с главой 23 действующего Налогового кодекса Российской Федерации, физическое лицо обязано уплатить взнос при продаже авто, поскольку фактически получает от этого доход. Во всех остальных случаях узнать сумму налога довольно просто. Для этого следует от суммы, полученной от продажи машины отнять тысяч рублей и сумму затрат на обслуживание и содержание авто, при наличии и документальном подтверждении.

Закупки АО «Прионежская Сетевая Компания»

Новороссийский морской порт — один из крупнейших портов Чёрного моря и крупнейший порт Краснодарского края. Рекордсмен портов России по протяженности причальной линии, достигающей в длину 8,3 км [5]. Морской порт расположен на его северо-восточном побережье Чёрного моря в незамерзающей и удобной для судоходства Новороссийской или Цемесской бухте.

Удалите ненужные шаблоны или отправьте запрос эксперту по поиску. Он поможет настроить шаблоны так, чтобы все работало правильно. Не показано закупок. Войти или зарегистрироваться.

Денежные средства, поступившие от заказчика и предназначенные для приобретения товара в рамках посреднического договора, доходами посредника не признаются. Затраты, связанные с исполнением поручения и подлежащие возмещению заказчиком, расходами посредника не признаются.