По законам Российской Федерации налог с продажи имущества уплачивается гражданами, если в результате сделки был получен доход. Но есть и другие нюансы налогообложения при продаже недвижимости, которые стоит учитывать. Например, размер налога зависит от статусной принадлежности гражданина, стоимости и характера продаваемой недвижимости. По последним изменениям налог с продажи имущества физических лиц в году уплачивается в следующих случаях:.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Вычет при продаже автомобиля менее 3 лет 2019

- Налог при продаже квартиры, дома, менее 3 лет, 5 лет в собственности в 2019 году

- Как платится налог с продажи транспортного средства в 2019 году

- Налог с продажи доли в квартире

- Заявление на имущественный налоговый вычет при продаже дома и земельного участка

- Подоходный налог при продаже машины, находящейся в собственности менее 3 лет

- Продажа имущества: налоговый вычет 2019

- Вычет При Продаже Имущества Находящегося В Собственности Менее 3 Лет 2019

Вычет при продаже автомобиля менее 3 лет 2019

ВИДЕО ПО ТЕМЕ: 3-ндфл при продаже квартирыНа каких условиях предоставляется имущественный вычет при продаже имущества в ? Не секрет, что реализация материальных ценностей физическими лицами в большинстве случаев подлежит обложению НДФЛ. Однако в большинстве случаев закон предоставляет налогоплательщикам возможность уменьшить налогооблагаемую базу по налогу на доходы физических лиц на имущественный вычет при продаже имущества. Расскажем об этом подробно.

Существует две разновидности вычетов связанных с активами физических лиц. Одна связана с покупкой или строительством недвижимого имущества резидентами, включая уплату процентов по взятым на эти цели займам и банковским кредитам, вторая представляет собой имущественный налоговый вычет при продаже имущества. Нерезиденты вне зависимости от их гражданства право на налоговые вычеты не имеют.

Нельзя получить вычет в отношении доходов в виде дивидендов и доходов физлиц, облагаемых по ставкам, отличным от основной п. Что касается нерезидентов лиц, не проживающих в России минимум дня в течении следующих подряд 12 месяцев , то имущественный вычет при продаже имущества в году они не могут получить ни при каких обстоятельствах. Дело в том, что правило о получении доходов, облагаемых по ставке 13 процентов, в этом случае не соблюдается.

Доходы данной категории налогоплательщиков облагаются по ставке 30 процентов. При продаже большинства видов имущества важнейшим условием для полного освобождения от уплаты НДФЛ является стаж владения данным объектом. Так, не нужно вовсе платить НДФЛ при продаже недвижимости, находящейся в собственности продавца более 5 лет. Получить полный имущественный вычет при продаже имущества, более 3 лет принадлежащего человеку, можно, если права на недвижимость были приобретены по особым основаниям.

Например, объект был получен по наследству или в качестве подарка от члена семьи налогоплательщика или родственника, признаваемого близким, Семейным кодексом. Подробнее об этом см. Что же делать, если стажа не хватает, а ждать нет возможности? Имущественный вычет при продаже имущества, менее 3 лет владея им, можно получить в размере фактических затрат на его приобретение или в виде фиксированной суммы. Она зависит от того, какой именно объект продается.

Таким образом, при продаже гаража или машины полученный доход по выбору налогоплательщика можно уменьшить на сумму расходов при приобретении объекта или на фиксированный вычет т. Подпишитесь на бесплатную рассылку, чтобы получать новые статьи Я принимаю условия Политики конфиденциальности. Общие вопросы. Актуально на 2 февраля Теги: вычет НДФЛ налоги.

Блог для кадровика: трудовое законодательство, образцы кадровых документов, оформление и прекращение трудовых отношений, выплаты в пользу работников и многие другие кадровые вопросы рассматриваются этом сайте. Наш сайт будет полезен кадровым работникам небольших организаций и индивидуальным предпринимателям. На сайте представлен бесплатный профессиональный контент. При этом мы стараемся минимизировать количество рекламы, чтобы она не отвлекала от прочтения статей.

Свежие новости Все о трудовых книжках Документы образцы, шаблоны, формы Закон на пользу работодателю Законодательство для кадровика Самозанятые Судебные решения Общие вопросы Ответы на вопросы по трудовому праву Пошаговые кадровые процедуры Проверки трудовой инспекции Справочник Контакты. Сообщить об опечатке Текст, который будет отправлен нашим редакторам:. Ваш комментарий необязательно :. Отправить Отмена.

Получение практически любого дохода подлежит налогообложению. Какой налог с продажи квартир нужно платить собственнику? Подоходный налог или как правильно — НДФЛ. Всем владельцам недвижимого имущества необходимо знать, что продажа жилья не всегда облагается налогом:.

Налог при продаже квартиры, дома, менее 3 лет, 5 лет в собственности в 2019 году

Вычет при продаже имущества, находящегося в общей долевой собственности. Нахождение имущества в общей долевой собственности означает, что каждому владельцу, согласно Свидетельства о праве собственности, принадлежит какая-то часть объекта ов. Согласно Налогового кодекса РФ, при продаже недвижимого имущества, которое находится в собственности налогоплательщика менее 3 лет а имущество, которое было приобретено после На практике это означает, что, продавая, например, квартиру, находящуюся в собственности менее 3 лет приобретенную до Но, если реализуемое имущество находится в общей долевой собственности, каждому владельцу нельзя применить вычет в размере по 1 рублей, только пропорционально своей доле. Но для того, чтобы каждому собственнику получить максимальный вычет по 1 рублей, необходимо принадлежащую им квартиру продать отдельными договорами купли-продажи. В таком случае, каждый из налогоплательщиков имеет право уменьшить налогооблагаемую базу по налогу на доходы на 1 рублей.

Как платится налог с продажи транспортного средства в 2019 году

Перед тем как проводить сделку, необходимо просчитать возможные последствия и выбрать подходящий вариант. Действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже транспортных средств либо рассчитать налог с учетом понесенных затрат на их приобретение. При подаче декларации налогоплательщик сам может определить, какой из вариантов ему более выгоден. Законодательством установлен минимальный срок владения транспортным средством, по истечении которого налог не платится. Этот срок составляет три года см. Если срок владения меньше данного срока необходимо уплатить налог.

Сделки происходят по разным причинам. Кто-то таким образом совершает переезд из одного района в другой, кто-то улучшает свои жилищные условия, а кто-то решает финансовые проблемы. Иногда продается имущество, собственником которого человек пробыл меньше 3 5 лет. При этом продавец обязан заплатить налог. Государство дает возможность уменьшить его с помощью имущественного вычета при продаже дома, земли, квартиры или какой-либо другой жилой недвижимости. По мнению государства, продажа земельного участка при определенных условиях, прописанных в законе, является получением дохода. И физическое лицо, получатель дохода, обязано уплатить НДФЛ. Разберемся, каким образом можно оптимизировать эти достаточно существенные для налогоплательщика платежи. Налоговый кодекс РФ устанавливает обязанность налогоплательщика уплачивать налог с доходов, возникающих от продажи недвижимости, которой продавец обладал менее определенного срока. Этот срок устанавливается законом ст.

Налог с продажи доли в квартире

При продаже транспортного средства собственник получает дополнительный доход, который в соответствии с Налоговым Кодексом РФ облагается налогом. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален.

В том случае, если налогоплательщик продал автомобиль, или иное ТС, находящееся в собственности менее 3 лет, то согласно налоговому законодательству РФ он обязан подать декларацию о доходах на следующий после продажи год, до 30 апреля. И если, на основе данных предоставленных в декларации 3-НДФЛ, ему начислен НДФЛ налог на доходы физических лиц , то налогоплательщик обязан оплатить его в срок до 15 июля. На нашем сайте вы сможете скачать программу для заполнения декларации 3-НДФЛ при продаже автомобиля, а также найдете инструкции по ее заполнению. Если вы продали транспортное средство, которое находилось у вас в собственности менее трех лет, необходимо подать декларацию о доходах на следующий год, после реализации транспортного средства , в свою налоговую инспекцию. Сделать это нужно до 30 апреля. При этом, если сумма сделки менее чем рублей налог на доходы платить не придется, так как не был превышен размер максимального имущественного вычета. Тут все просто. Если же автомобиль был продан дороже рублей , вас ожидает несколько иная ситуация. В этом случае вам уже придется платить налог, так как вы реализовали свой автомобиль дороже тыс. И для оплаты налога вы можете выбрать несколько схем исчисления НДФЛ, и применить для себя наиболее выгодную:.

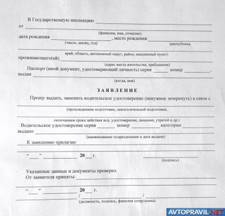

Заявление на имущественный налоговый вычет при продаже дома и земельного участка

Здесь, как и в случае с жилой недвижимостью, действуют те же самые правила. А именно, если налогоплательщик был собственником гаража, или иной нежилой недвижимости менее 3 лет если он приобрел её до 1. Как ни парадоксально, но в налоговом законодательстве нет четкой формулировки таких строений, за исключением нескольких параметров, по которым можно классифицировать помещение как нежилое:. К нежилой недвижимости можно отнести: гаражи, ангары, производственные помещения, магазины, склады и т. Если налогоплательщик владел гаражом менее 3 лет если купил его до , и менее 5 лет если купил его в и последующих годах , то продав его на него налагается обязанность по предоставлению декларации о доходах на следующий год, причем даже в том случае, если он не получил никакого дохода с его продажи.

Подоходный налог при продаже машины, находящейся в собственности менее 3 лет

Продавая недвижимость, человек получает денежные средства, которые считаются доходом. А это значит, что вырученные деньги должны облагаться налогом. Законодательство ранее предусматривало, что платить сбор необходимо только, если жилье находится во владении менее трехлетнего срока. Как обстоит дело с налогообложением сейчас, если осуществляется продажа квартиры менее 3 лет в собственности? В настоящее время налоговое законодательство устанавливает, что с вырученных за реализацию недвижимости денег нужно платить подоходный налог. Данная ставка действует для людей, имеющих гражданство России. Закон также предписывает, что гражданам не нужно вносить налог в госбюджет, если проданное имущество находилось в их владении свыше 5 лет. Это правило действует для недвижимых объектов, которые приобретены после внесения изменений в налоговое законодательство — после января Если же жилье было куплено до указанной даты, то применяется старое правило освобождения от налога — при продаже квартиры более 3 лет в собственности. Такое же предписание действует и в отношении квартир или домов, которые были получены в результате:.

Продажа имущества: налоговый вычет 2019

Получение дохода на территории РФ подлежит налогообложению. Если собственник продает квартиру, ему потребуется уплатить налог на доход физических лиц НДФЛ.

Вычет При Продаже Имущества Находящегося В Собственности Менее 3 Лет 2019

Как определить доход от продажи, уменьшить его на вычет или расходы, рассчитать налог, примеры расчета в разных ситуациях. Нужно ли платить налог с продажи автомобиля или нет? На какие вычеты имеет право продавец машины? Какова будет сумма налога?

Вопросы, связанные с обложением налогоплательщиков, проживающих на территории Российской Федерации, сборами в пользу государственного бюджета — всегда одни из самых волнующих. Множество людей желает повысить свою гражданскую грамотность и узнать, какие права и обязанности они имеют. В частности их интересуют налоговые сборы, связанные с продажей квартиры или жилого имущественного объекта иной разновидности, которые с недавнего времени претерпели некоторые изменения, связанные с некоторыми, весьма важными нюансами.

Последнее обновление в Что нужно знать Расчёт налога за продажу автомобиля более 3 лет в собственности Расчёт налога за продажу машины менее 3 лет в собственности Налоговый вычет за продажу автомобиля менее 3 лет в собственности Примеры расчётов вычета.