Менеджер по работе с клиентами в гос. Часто сталкиваюсь с проблемами, возникающими в бюджетной сфере и области социального обеспечения населения. Пенсионеры — особая каста населения, к ним нужен особый подход и мне кажется, что мне удается его находить. При покупке объектов, которые государство относит к важным для жизни, например — жилья, предоставляется право на налоговый вычет. Соответственно, покупатель может вернуть часть потраченных средств.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как вернуть деньги с покупки земельного участка

- Налоговый вычет при покупке дачи

- Налог при покупке дома с земельным участком или как вернуть 13%

- Можно ли вернуть 13 с покупки земли

- Налогообложение при купли продаже земельного участка: как вернуть 13%?

- Возврат 13 процентов при покупке земельного участка

- Возврат налога при покупке земельного участка без дома

- Можно ли вернуть ндфл при покупке дачного участка

- Возврат налога при покупке земельного участка в 2019 году

Как вернуть деньги с покупки земельного участка

ВИДЕО ПО ТЕМЕ: Налоговый вычет. Как вернуть 520 000 рублей при покупке участка с домом? Часть 1Под налоговым вычетом подразумевается такая денежная сумма, которая снижает размер базы налогообложения. С этой базы, в свою очередь, будет начисляться НДФЛ. В некоторых случаях под налоговым вычетом понимают возврат части налога на доходы, который ранее был удержан с работника. С 1 января года, на получение указанной налоговой льготы может рассчитывать лишь определенная категория граждан, а именно: лишь те налогоплательщики, которыми было зарегистрировано право собственности на купленный ими участок земли после 31 декабря года.

Российским законодательством определена предельная сумма, с которой можно вернуть деньги. Здесь имеют принципиальное значение сроки покупки земельного участка. Для граждан, ставших владельцами земельных участков до 1 января года, она равна 6 млн. Действующим законодательством определена и максимальная сумма от стоимости жилого дома, с которой может быть начислен вычет.

Она составляет 2 млн. Особый случай — если налогоплательщик брал для покупки участка кредит и соответственно, ему приходилось выплачивать банку проценты за его использование. В такой ситуации совокупная их сумма будет равняться 4 млн. Получение вычета с банковских процентов осуществляется по мере того, как гражданин рассчитывается с банком, предоставившим ему кредит. Если желающим получить вычет было зарегистрировано право собственности на участок земли с года и в последующие периоды, то в таких ситуациях закон устанавливает ограничение в 3 млн.

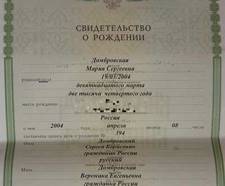

Соответственно, максимальная сумма, с которой будет начисляться вычет, составит 5 млн. Гражданину следует подготовить определенные документы. Также понадобится оригинал справки из бухгалтерии 2НДФЛ. Следует позаботиться и о наличии копии документа, которым подтверждается право собственности гражданина на земельный участок. Надо подготовить копию договора купли-продажи земельного участка , копию акта передачи участка, если таковой имеется, копию документа о праве собственности на жилое помещение, уже построенное на участке либо купленное одновременно с ним.

Если супруги приобрели земельный участок в зарегистрированном браке, то необходимо принести копию свидетельства о заключении брака. Если у налогоплательщика есть дети, не достигшие 18 лет, и на них был предоставлен стандартный вычет по месту работы гражданина, то нужно предоставить копию свидетельства об их рождении. Также понадобятся реквизиты счета налогоплательщика, кредитный договор, если участок куплен в кредит, и копия паспорта гражданина РФ заполненные страницы.

Может понадобиться и заявление о распределении вычета между супругами. Это необязательный документ, он заполняется только тогда, когда налогоплательщик состоит в официальном браке актуально для покупок, совершенных до 1 января года. Налогоплательщик просит предоставить ему вычет в размере произведенных им по факту затрат на покупку участка земли. Конечно, может сложиться так, что за отчетный год заработная плата налогоплательщика не достигнет 2 млн.

В этой ситуации в заявлении необходимо указывать ту сумму, которую гражданин фактически получил за отчетный период. В заявлении о предоставлении вычета необходимо указать персональные данные налогоплательщика Ф. Налоговая инспекция по месту жительства налогоплательщика может скорректировать содержание заявления, попросив внести в него некоторые дополнительные сведения, например, данные паспорта и контактный телефон налогоплательщика.

В заявлении на перечисление суммы возврата налога гражданин указывает собственные банковские реквизиты. Возврат денежных средств осуществляется после проведения камеральной проверки. В заявлении на возврат вместо суммы вычета указывается налог переплаты, документ, подтверждающий переплату, банковские реквизиты, ОКАТО работодателя. Образец можно скачать тут. Заполнение указанной декларации производится на основании справку 2-НДФЛ за отчетный год взять в бухгалтерии.

Документ может быть заполнен в двух вариантах. Его разрешается заполнять вручную на бумажном бланке из приказа ФНС России. Однако процесс заполнения можно существенно облегчить, если воспользоваться готовой программой. Ознакомиться с ней и скачать ее можно на официальном сайте Федеральной налоговой службы. Налогоплательщику необходимо будет осуществить ввод соответствующих индивидуальных данных.

В конечном итоге он получит декларацию в электронном варианте. Найти программу можно по электронному адресу www. Следует внимательно отнестись к тому, что для каждого отчетного года разрабатывается отдельная программа. Структура документа включает ряд обязательных элементов. Первым из них является титульный лист. Далее следует Раздел 1. В него должны быть внесены суммы подоходного налога, которые полежат уплате либо доплате в бюджет или по возврату из бюджета.

Заполняется также Раздел 2. В нем производится расчет налоговой базы и суммы налога. Далее — листы А-И. Они заполняются налогоплательщиком выборочно- с учетом того, имелись ли у него доходы и расходы по соответствующим статьям. Заполнение декларации 3-НДФЛ производится в особом порядке. Вначале целесообразно заполнить листы А по И. Затем, базируясь на полученных данных, налогоплательщик должен внести требуемую информацию во второй и первый разделы.

После оформления необходимых листов производят расчет налоговой базы и сумм НДФЛ. О том, как осуществляется расчёт НДФЛ от продажи земельного участка, расскажут наши специалисты в этой статье. Пакет документов на получение налогового вычета подается в налоговую инспекцию по месту прописки гражданина. Но без визита в налоговую инспекцию все-таки не обойтись. Законодательством установлены сроки, в течение которых налоговый инспектор должен осуществить проверку пакет документов, которые гражданин предоставил для получения налогового возмещения.

Этот срок равен трем месяцам. Если вопрос по заявлению решен положительно, налогоплательщику предстоит написать заявление. На основании вышеизложенного можно сделать вывод, что налоговый вычет при покупке участка земли может быть предоставлен по факту получения гражданином свидетельства о праве собственности на жилье. Таким образом, претендовать на него возможно либо при покупке земельного участка вместе с возведенным на нем жилым домом, либо уже после строительства дома на купленном участке.

Могу ли я получить вычет по договору подряда на строящийся дом или только после окончания строительства и регистрации дома? Участок зарегестрирован, находится в днп. Мария, чтобы получить налоговый вычет, договор подряда не подойдет, нужно, чтобы был договор купли земельного участка. Здравствуйте, Мария. Получить налоговый вычет вы можете только при покупке земельного участка.

Как это сделать, подробно рассказывается в данной статье. Здравствуйте, Марина. На основании действующего законодательства, земельные участки находящиеся в садоводческом некоммерческом товариществе, получению налогового вычета не подлежат. Марина, к сожалению, права на получении налогового вычета при покупке земельного участка в СНТ в действующим законодательством не предусмотрено.

Приватизировал его я в году. Во-первых сделка у вас была сомнительная, а во-вторых приватизировали его вы сами, а не покупали, следовательно, и налогового вычета в вашем случае не будет. Здравствуйте, Соня. Не понятно, как вы могли приобрести не приватизированный участок. На налоговый вычет рассчитывать вы не можете, так как в собственность он вам перешёл посредством приватизации, но не сделкой купли-продажи.

Анатолий, здравствуйте. Налоговый вычет можно получить только с приобретаемого движимого или недвижимого имущества, с платных медицинских услуг или с платного очного обучения. Постройка дома не подлежит возврату налогового вычета. Здравствуйте, Анатолий. Налоговый вычет не подразумевает возврат денежных средств на постройку дома. Если право собственности на купленный мною участок земли зарегистрировано до 31 декабря года имею ли я право на налоговый вычет.

Обоснование: НК РФ ст. Земельный уч-к был приобретён в кредит. Я работаю. Какой налоговый вычет будет выгоднее: на работе или в банке? Полагаю, что вопрос несколько некорректно изложен, хотя суть его ясна. Если же ИНВ рассматривается в плоскости затрат для погашения процентов по кредиту, то предельная сумма для исчисления ограничена 3 млн.

Что выгоднее, вы должны посчитать сами, потому как только вам известны суммы затрат на покупку и сумма кредитных обязательств. Простите, не совсем понял ваш вопрос. Налоговый кодекс предусматривает налоговый имущественный вычет, в частности, с физических и юридических лиц. Индивидуальный предприниматель глава КФХ работает на общем режиме налогообложения и покупает арендованные земельные доли сельхозназначения. Может ли ИП покупку земельных долей поставить в расходы в декларацию 3-НДФЛ, чтобы не платить с этих расходов подоходный налог?

В соответствии с пп. Предоставление имущественного налогового вычета в объёме фактически совершённых расходов предусматривается при покупке земельного участка либо его доли в том случае, когда он был приобретён в целях индивидуального жилищного строительства ИЖС , либо, если на таком участке размещен покупаемый жилой дом или доля в нём. Получать новые комментарии по электронной почте. Вы можете подписаться без комментирования. Оставить комментарий. Земельные участки Дарение земельного участка Дарственная на дом и земельный участок Земельный налог для физических лиц Кадастровые сведения о земельном участке Оценка земли или как узнать стоимость Категории земельных участков Порядок купли-продажи земельных участков Купли-продажа дома с земельным участком: налог Право собственности на земельный участок Приватизация земельного участка в собственность Предоставление земельных участков Бесплатно Многодетным семьям В аренду Право пользования земельным участком Постоянное бессрочное Сервитут Раздел земельного участка Разрешенное использование земельных участков.

О сайте Контакты Наши эксперты.

Под налоговым вычетом подразумевается такая денежная сумма, которая снижает размер базы налогообложения. С этой базы, в свою очередь, будет начисляться НДФЛ. В некоторых случаях под налоговым вычетом понимают возврат части налога на доходы, который ранее был удержан с работника. С 1 января года, на получение указанной налоговой льготы может рассчитывать лишь определенная категория граждан, а именно: лишь те налогоплательщики, которыми было зарегистрировано право собственности на купленный ими участок земли после 31 декабря года. Российским законодательством определена предельная сумма, с которой можно вернуть деньги.

Налоговый вычет при покупке дачи

Участки земли не включены в список объектов, по которым государство предоставляет имущественный возврат в рамках Налогового кодекса Российской Федерации ст. Налоговый вычет при покупке земельного участка можно получить при условии, что он приобретается вместе с домом или предназначен для его постройки. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален.

Налог при покупке дома с земельным участком или как вернуть 13%

После заключения сделки купли-продажи земельного участка продавцу нельзя забывать об обязанности перечислить налог в бюджет, а покупатель, напротив, может компенсировать часть своих затрат. Сделка купли-продажи земельного участка относится к налогооблагаемым. Согласно действующему законодательству собственник участка в результате его продажи получает доходы, которые облагаются НДФЛ. Раньше продавцами активно применялась практика занижения цены продажи в договоре для уменьшения налогового бремени. Теперь этот вариант исключен. Дело в том, что налог рассчитывается с учетом кадастровой стоимости земельного участка. Возможно два варианта расчета НДФЛ по сделкам купли-продажи земельных участков:.

Необходимым условием для получения налогового вычета является предоставление свидетельства о наличии права собственности на жилой дом, для получения имущественного вычета на земельный участок необходимо подтверждение целевого использования данного земельного участка для строительства жилого дома. Таким образом физическое лицо может получить имущественный налоговый вычет по расходам на приобретение земельного участка с расположенным на нем жилым домом или по расходам на приобретение земельного участка, предоставленного для индивидуального жилищного строительства. Налоговый вычет по расходам на приобретение иных категорий земель не предоставляется. Декларация вместе с подтверждающими документами должна быть передана в Налоговую инспекцию следующем году после вступления в права собственности до 30 апреля. Если дом с участком приобретался в кредит, то с уплаченных по нему процентов также можно возвратить налог. Размер вычета по процентам никак не привязывается к основному. Таким образом, в общем собственник может рассчитывать на заявление вычета в 5 млн. Кто может получить налоговый вычет за покупку садового участка? Такой вопрос интересует многих граждан.

Можно ли вернуть 13 с покупки земли

Покупка дома с земельным участком предполагает значительные затраты денежных средств и возвратить хотя бы часть из них — желание каждого собственника. Закон позволяет вернуть налог при покупке дома с земельным участком, использовав налоговый вычет. Официально не трудоустроенные или безработные граждане, а также ИП, которые находятся на спецрежимах налогообложения, получить вычет не смогут, так же как и лица — не нерезиденты РФ.

Возврат того или иного налога еще называется налоговым вычетом. Это своеобразная льгота для конкретных лиц или при конкретных обстоятельствах, когда по законодательству допускается вернуть часть уплаченного налога при покупке имущества или погашении некоего обязательства перед государством. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:. Под такое допущение попадает также и возврат суммы, уплаченного в качестве налога при покупке земельного участка. Такого рода вычет регулируется законодательным актом — пп. Приобретение земли на свои личные средства, либо же одолженные у банка под проценты влечет за собой непомерные расходы. Стоимость участка земли сегодня бывает, порой, такой же по размеру, как и приобретение жилья на земле дачи или загородного дома.

Налогообложение при купли продаже земельного участка: как вернуть 13%?

Налоговый кодекс предусматривает возможность предоставления имущественного вычета в случае изъятия недвижимости для государственных и муниципальных нужд, а также при уступке прав на долю по договору участия в долевом строительстве ДДУ. При этом, сумма вычета определяется выкупной стоимостью участка и понесенными затратами на оплату доли участия в строительстве. Важно обратить внимание, что все сведения в документах и заявлении должны быть идентичны. Малейшие несоответствия послужат причиной для безоговорочного отказа. Все суммы должны быть указаны только в российских рублях, цифрами и прописью.

Возврат 13 процентов при покупке земельного участка

Налогообложение прибыли с продажи участка земли Продажа недвижимости, к которой относятся также участки земли, сопряжена с уплатой налога на доходы физлиц. Сумма налога с продажи земельного участка в году рассчитывается из продажной стоимости участка, которая указывается в договоре. Получатель прибыли имеет право на имущественный вычет до 1 миллиона рублей. Он также может не платить налог, если продаваемый участок находится во владении свыше трех полных лет. Собственно теперь никаких особенностей нет. В настоящее время имущественные налоговые вычеты имеют право использовать как работающие, так и неработающие пенсионеры при покупке земельного участка, дачи, дома, квартиры или иного жилья доли в нем или при его строительстве. И трехгодичный срок отсчитывается начиная с периода, предшествующего году, в котором образовался остаток вычета. Однако он имеет определённые особенности, которые можно разделить на три составляющих. Приобретение только земли для последующего строительства дома. В таком случае подать документацию на возврат НДФЛ можно только после того, как будет завершена постройка дома и получено свидетельство, подтверждающее права собственника на него.

Возврат налога при покупке земельного участка без дома

Однако он имеет определённые особенности, которые можно разделить на три составляющих. Приобретение только земли для последующего строительства дома. В таком случае подать документацию на возврат НДФЛ можно только после того, как будет завершена постройка дома и получено свидетельство, подтверждающее права собственника на него.

Можно ли вернуть ндфл при покупке дачного участка

Налоговые вычеты в России интересуют многих граждан. Получить их может практически каждый человек, но только после выполнения определенных условий.

Возврат налога при покупке земельного участка в 2019 году

Учитывайте все мнения, взвешивайте информацию, делайте выводы. Только при покупке земли под строительство жилья.

Возможен и другой вариант получения вычета: через работодателя. Для этого нужно подать в Налоговую инспекцию комплект документов по сделке и получить уведомление, подтверждающее право на вычет. Вместе с этим документом нужно прийти в бухгалтерию по месту работы и написать заявление на предоставление вычета. Например: недвижимость куплена по договору купли-продажи в году, а права зарегистрированы в в свидетельстве о праве собственности указан год — дата внесения записи в реестр прав на недвижимость.