Для выполнения работ по межеванию в первую очередь нужно обратиться к инженеру по кадастровым делам. Кадастровый инженер — это специалист с соответствующим аттестатом, который подтверждает его квалификацию. Такой человек может быть как физическим, так и юридическим лицом. Для успешного рассмотрения дела о фиксировании личных земельных границ владельцу участка необходимо предоставить оригинал документа, подтверждающего личность владельца, а также любые официальные бумаги на земельный надел, которые указывают на право владения участком. Ведь если упустить этот момент, то в дальнейшем может разгореться нешуточный конфликт, грозящий судебными разбирательствами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как и в каких размерах начисляется пенсия сотрудникам полиции — МВД

- ветеран боевых действий

- Какие налоговые льготы имеют ветераны боевых действий

- Где в кургане получить снилс на ребенка

- ветеран боевых действий льготы

- Льготы Ветеран Труда Федерального Значения Действующему Сотруднику Полиции

- Какие выплаты при профзаболевании от организации? — все о налогах

- Налоговые льготы ветеранам боевых действий

Как и в каких размерах начисляется пенсия сотрудникам полиции — МВД

ВИДЕО ПО ТЕМЕ: Все льготы ветеранам трудаЕсли говорить о ветеранах боевых действий, то им предусмотрены разнообразные скидки в сфере налогообложения. Стоит отметить, что на сегодня не все льготники знают о том, что им положены скидки в уплате взносов в бюджет. Каков порядок их оформления? Куда вообще необходимо обращаться? Все налоговые льготы, которые положены ветеранам военных действий, прописаны в таких законодательных актах :. Стоит также помнить о том, что в каждом регионе существуют свои местные законы, которые предусматривают дополнительные критерии предоставления налоговых льгот для этой категории граждан.

Согласно действующему законодательству, в году пенсионеры и ветераны боевых действий освобождены от оплаты имущественного налога. Однако, некоторые регионы вправе корректировать подобную льготу исходя из местности проживания на региональном уровне. В этой категории льгот предусмотрено снижение налоговой базы по налогу на земельный участок на необлагаемую сумму размером в 10 тысяч рублей. Это предусмотрено Налоговым Кодексом РФ, в частности статьей Этот закон также включает в себя возможность внесения изменений на региональных уровнях местными органами самоуправления.

Помимо этого, пенсионеры освобождаются от уплаты налоговых сборов на один из своих земельных участков. Стоит отметить, что площадь земельного участка, который не подлежит налогообложению в каждом регионе свой, поэтому лучше уточнить данную информацию по месту своего проживания. Законодательство РФ освобождает от оплаты транспортного налога данную категорию граждан в таких случаях:. В некоторых регионах страны могут быть предоставлены дополнительные льготы, а в некоторых и вовсе отменены из-за отсутствия средств в местном бюджете.

Такая категория ветеранов может претендовать на жилищные льготы, которые в году предусмотрены по следующим направлениям:. Стоит отметить, что в случае смерти ветерана, его льготой могут воспользоваться члены семьи. Выплаты, которые осуществляются государством, являются целевыми, поэтому льготники должны будут документально подтвердить факт их использования. В году жилье такой категории ветеранов выделяется не из жилищного фонда местных муниципалитетов, а в следующем порядке :.

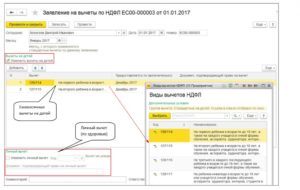

Для пенсионеров в году предусмотрен налоговый вычет в сумме рублей за каждый месяц налогового периода при начислении НДФЛ. С дополнительным перечнем льгот по конкретному региону можно ознакомиться в местном налоговом органе. Пенсионным фондом РФ проводится активная работа по предоставлению льгот разным категориям пенсионеров, в частности ветеранам боевых действий:. Ветераны могут обращаться в медицинские учреждения для прохождения лечения по месту прохождения службы работы.

Их прием осуществляется вне очереди, по предъявлению соответствующего удостоверения. Такой категории граждан бесплатно выдаются лекарственные средства по предъявленным рецептам, выписанными лечащими врачами. Если ветераны боевых действий имеют инвалидность группы , то для них работодатели должны предоставить льготные условия труда. Все остальные ВБД могут рассчитывать на следующие преференции :.

Несмотря на то, что в некоторых регионах могут предоставляться все положенные налоговые льготы, а в некоторых только часть из них процесс оформления ничем не отличается. Подать документы и заявление пенсионеры включая ветеранов военных действий могут несколькими способами :. Если говорить о сроках принятия решения, то по законодательству на это отводится не более 30 календарных дней с момента получения их адресатом вне зависимости от того, каким способом подана документация.

Подавать заявление и весь необходимый пакет документов необходимо в налоговую службу в том регионе, где прописан пенсионер. Подача в другом регионе запрещена законодательством. Стоит отметить, что этот перечень утвержден на законодательном уровне, но при этом местными органами самоуправления он может быть дополнен, поэтому необходимо уточнять информацию по месту проживания.

В процессе оформления налоговых льгот стоит обращать внимание на некоторые нюансы , а именно:. Соблюдение таких нюансов поможет каждому пенсионеру быстро оформить положенные ему законодательством РФ налоговые льготы без возвращения их на устранение недочетов. Если говорить о федеральных льготниках , то условия предоставления налоговых льгот по всей территории Российской Федерации неизменны. В свою очередь условия предоставления налоговых льгот для пенсионеров из второй группы напрямую зависят от региона проживания и от самих органов местного самоуправления.

Помимо этого, часть налогов могут находиться на балансе самого региона, поэтому все вычеты и льготы зависят непосредственно от размера бюджета того региона, в котором проживает пенсионер. Так, к примеру, в Москве ветераны боевых действий освобождаются от уплаты транспортного налога в том случае, если их автомобиль изготовлен в России и имеет мощность двигателя не больше лошадиных сил. В Белгородской области, вне зависимости от категории пенсионера, они все освобождаются от уплаты такого налога на всю имеющуюся в их собственности сельскохозяйственную темнику.

Для того, чтобы знать все тонкости предоставления налоговых льгот в конкретном регионе, рекомендуется обращаться в орган социальной защиты населения и налоговую инспекцию по месту проживания. Налоговыми льготами называется определенное уменьшение обязательной суммы налогообложения, которые обязаны платить все российские граждане. Но за то, что некоторые категории граждан участвовали в боевых действиях на территориях других стран, государство предоставляет им налоговые послабления, некие суммы скидок, чтобы они смогли улучшить свое жизнеобеспечение.

Но и местные органы местного самоуправления также могут предоставить ряд льгот от налогообложения, поступающие в региональные бюджеты. Для ветеранов разработаны специальные налоговые программы, значительно помогающие повысить свой жизненный уровень:. В статье 8 НК РФ даны определения двух важнейших терминов, которые применяются в работе налоговой системы — налог и сбор. Налог — это обязательный, индивидуальный безвозмездный платеж, который взимается государством в лице конкретных ведомств, с предприятий и физических лиц для получения средств на обеспечение бесперебойной работы страны муниципальных образований.

Кроме указанных характеристик, особенностью данного платежа, является то, что после его внесения, у государства не возникает обязательств, по отношению к оплачивающему лицу. Сбор — обязательный взнос компаний и физических лиц, оплата которого необходима, при возникновении необходимости в совершении уполномоченным ведомством разрешительных действий, при лицензировании, оформлении акцизных марок, таможенных пропусков и справок. Уплата сбора предполагает встречные действия со стороны государственного органа.

Налоги подразделяются на три группы:. Для физических лиц на территории страны предусмотрены следующее виды обязательных налоговых обязательств и сборов :. Прежде всего, стоит отметить, что социальная поддержка полагается лицам, имеющим обозначенный статус и участвующие в боях в конкретном регионе, например, в Сирии, Анголе, Чечне и других странах и местностях. Помимо обязательных социальных льгот, граждане вправе получить ряд налоговых льгот :.

Кроме федеральных льгот, участникам боевых действий полагаются определенные скидки при оплате региональных платежей. Следует отметить, что такие льготы предоставляются не во всех субъектах федерации. К такому виду можно отнести транспортный налог, относительно автомобиля мощностью до лошадиных сил. Данная группа машин полностью освобождается от внесения налогов.

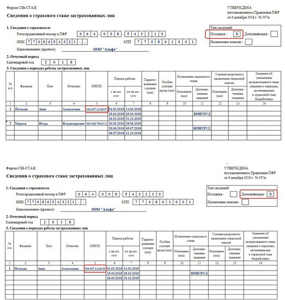

Для каждого вида льгот, указанных ранее предусмотрен свой порядок оформления. К примеру, получение стандартного вычета для исчисления НДФЛ происходит по месту официального трудоустройства гражданина или в территориальном отделении ИФНС, путем подачи заявления о предоставлении льготы данного вида. Право на получение помощи подтверждается необходимым пакетом документации. После подачи необходимой документации, вычет начинает предоставляться обратившемуся лицу со следующего месяца.

Налоговое законодательство предоставляет возможность ветеранам военных действий возможность снизить налогообложение доходов. Льгота преференция предоставляется в форме вычета — понижения начисленного дохода на фиксированную сумму. В НК РФ приведен список условий чтобы получить льготу. В статье поведаем про налоговый вычет ветеранам военных действий, дадим примеры оформления. Но на самом деле есть одна особенность — снимки должны быть свежими. Их максимальная давность — полгода. То есть, если фотографии сделаны за 7 месяцев до обращения за указанным документов, приняты снимки не будут.

После оформления удостоверения ветерана боевых действий изображение на документе менять не нужно будет. Это потребуется только в случае восстановления. Льготы ветеранам боевых действий установлены как на федеральном, так и на региональном уровне каждого отдельного субъекта федерации. При этом обязательными являются именно федеральные льготы участникам боевых действий. Региональные же остаются на усмотрение местных органов власти.

Социальные льготы, предоставляемые ветеранам, касаются улучшения жизненных условий. Льготы по налогам законодательно закрепил Налоговый кодекс РФ и региональные правоустанавливающие акты. Сумма пересчитанного ИФНС излишне уплаченного налога возвращается после прохождения камеральной проверки, предельный срок которой ограничивается 3 месяцами. Период проверки исчисляется со дня, следующего за днем подачи декларации.

При отправке декларации, заявления и документов почтой исчисление срока осуществляется по истечении 6 дней. Поступление суммы заявителю производится с учетом условий ст. Для ветеранов боевых действий Налоговый кодекс предусматривает также льготы по уплате налога на имущество. Все лица, которые прослужили в вооруженных силах не менее 20 лет либо принимали участие в военных операциях на территории других государств, полностью освобождаются от налогового бремени за следующие объекты, находящиеся в их собственности:.

Данный фактор обязательно должен быть отражен в написанном и поданном в налоговую организацию заявлении. Перед написанием нужно получить специальный бланк в любой налоговой организации, также его можно без проблем скачать или изучить на сайте налоговой службы. Говоря о ветеранах, в памяти у большинства людей всплывают постаревшие участники Великой Отечественной войны, убеленные сединами с орденскими планками на груди. С той войны минуло не один десяток лет и наших дедов, принимавших участие в тех баталиях, осталось к сожалению не так много.

На законодательном уровне правительство стремится оказывать поддержку разным категориям граждан. Предусмотрен ряд преференций для этой группы граждан на государственном или региональном уровне. В этом нормативном документе также прописаны и льготы, которые положены данной категории граждан. Все участники боевых действий имеют право на получение различных социальных, налоговых и медицинских льгот.

Воспользоваться ими можно только после получения статуса и подтверждающего его удостоверения. Получить эти документы ветераны могут в органах, которые направили его для участия в боевых действиях либо в организациях, которые имеют такие права. На государственном уровне для определенных социальных категорий граждан предусмотрены разные льготы, выплаты, надбавки. Льготы по налогообложению — это не только полное отсутствие обязанностей по уплате обязательных отчислений, но и вычеты или сумма, которая не обкладывается налогом.

Ветераны боевых действий имеют право получать льготы по налогообложению в отношении недвижимого имущества, которое не используется для коммерческой деятельности:. От уплаты налога освобождается лишь одна единица в каждом пункте. Другими словами, если у участника боевых действий имеется два дома, но использовать вычет он может только по одному из них. В законодательных актах предусмотрено снижение налога на сумму в десять тысяч рублей на земельный участок.

Кроме этого в нормативном документе есть упоминание о том, что местные органы самоуправление имеют право вносить изменений в эту льготы на региональном уровне.

Среди них есть отдельная категория людей — ветераны, которым гарантированы льготы, в том числе касающиеся оплачиваемого и неоплачиваемого отдыха. Он закрепляет за ветеранами их права и свободы, гарантируя их реализацию. Согласно закону 5-ФЗ , он присваивается:. Кроме основного оплачиваемого отдыха, работникам данного почётного статуса предоставляется дополнительный отпуск ветеранам боевых действий и другие льготы. О них важно знать и работнику, и его руководству. Более подробно о каждом аспекте дополнительного оплачиваемого отпуска ветеранам боевых действий мы поговорим далее.

ветеран боевых действий

В соответствии с п. Источник: Приказ Министра обороны РФ от В соответствии со ст. Я пенсионер МВД. Мне 45 лет и я являюсь ветераном труда.

Какие налоговые льготы имеют ветераны боевых действий

Налог на транспортное средство, относящийся к категории региональных, регламентируется Налоговым Кодексом РФ и законами субъектов РФ. Относятся ли ветераны боевых операций, проводимых РФ в различных государствах, к категории льготников? Что необходимо для правильного оформления льготы в случае ее наличия? Ответы на эти вопросы необходимо искать исключительно в законодательных актах региона. Попробуем самостоятельно разобраться с наиболее частыми вопросами.

Военнослужащие, которые служат в гарнизонах, отдаленных от мест расположения органов Пенсионного фонда, могут получить СНИЛС через свою войсковую часть. Если вы работаете, обратитесь в отдел кадров с заявлением о выдаче дубликата. Если вы относитесь к категории самозанятого населения индивидуальный предприниматель, адвокат, нотариус и т. Первым документом малыша, естественно, является свидетельство о рождении. Оформляется оно в территориальном отделе ЗАГСа. Для получения свидетельства нужно предоставить справку о рождении малыша из роддома и паспорта родителей. В случае домашних родов вместо справки из роддома достаточно письменно заполненного заявления свидетеля а по закону — даже устного. Обратите внимание!

Где в кургане получить снилс на ребенка

Я ветеран б. Награждение медаль за отвагу, какие льготы положены. Медаль "За отвагу" относится к государственным наградам РФ, поэтому при наличии необходимого трудового стажа вы вправе получить звание "Ветеран труда", а с ним и льготы. Какие льготы у награжденного орденом за службу родине 3 степени.

Если говорить о ветеранах боевых действий, то им предусмотрены разнообразные скидки в сфере налогообложения. Стоит отметить, что на сегодня не все льготники знают о том, что им положены скидки в уплате взносов в бюджет. Каков порядок их оформления? Куда вообще необходимо обращаться? Все налоговые льготы, которые положены ветеранам военных действий, прописаны в таких законодательных актах :. Стоит также помнить о том, что в каждом регионе существуют свои местные законы, которые предусматривают дополнительные критерии предоставления налоговых льгот для этой категории граждан. Согласно действующему законодательству, в году пенсионеры и ветераны боевых действий освобождены от оплаты имущественного налога. Однако, некоторые регионы вправе корректировать подобную льготу исходя из местности проживания на региональном уровне. В этой категории льгот предусмотрено снижение налоговой базы по налогу на земельный участок на необлагаемую сумму размером в 10 тысяч рублей. Это предусмотрено Налоговым Кодексом РФ, в частности статьей

ветеран боевых действий льготы

В государственной Думе также обсуждаются вопросы об увеличении выслуги лет полицейских для досрочного выхода на заслуженный отдых. Реформа МВД и изменение пенсионного законодательства неизбежно затронут и полицейских на пенсии. Неудивительно, что бывших и действующих сотрудников МВД интересует, как изменятся выплаты в году. Кроме этого, предусмотрены надбавки за боевые заслуги, наличие иждивенцев, наград, доступ к гостайне, участие в боевых действиях, службу в труднодоступных местностях и горячих точках. Пенсионные выплаты бывших полицейских индексируются пропорционально повышению зарплаты действующих сотрудников. На фоне проведения пенсионной реформы, предусматривающей повышение возраста и социальной пенсии, появилось много противоречивой информации, касающейся и пенсионного обеспечения бывших сотрудников силовых органов. Прежде всего, дебаты ведутся об увеличении выслуги до 25 лет, а также о замене военной пенсии единоразовым пособием. Однозначно, изменения в законодательстве будут, но на данном этапе в Думе не планируют вносить существенных корректировок в законы, на основании которых начисляется пенсия сотрудникам охраны правопорядка. Что же касается повышения пенсии МВД в году, ясность будет внесена при утверждении федерального бюджета на следующий год. Последнее повышение военных пенсий было перенесено с октября на январь года.

Льготы Ветеран Труда Федерального Значения Действующему Сотруднику Полиции

Налог на транспортное средство, относящийся к категории региональных, регламентируется Налоговым Кодексом РФ и законами субъектов РФ. Региональные документы устанавливают налоговые ставки для различных транспортных средств, сроки оплаты налога для граждан и юридических лиц, а так же списки лиц, освобождающихся от уплаты налога или имеющих право на определенные льготы. Относятся ли ветераны боевых операций, проводимых РФ в различных государствах, к категории льготников? Что необходимо для правильного оформления льготы в случае ее наличия? Ответы на эти вопросы необходимо искать исключительно в законодательных актах региона. Попробуем самостоятельно разобраться с наиболее частыми вопросами.

Какие выплаты при профзаболевании от организации? — все о налогах

Трудовое законодательство претерпевает значительные изменения. С 1 января года повысится возраст выхода на пенсию, сотрудников станут оформлять по новым правилам, увеличится МРОТ. Кроме того, вступят в силу новые правила предоставления отпусков. В октябре президентом был подписан документ, позволяющий некоторым категориям граждан самостоятельно выбирать время для будущего отдыха.

Налоговые льготы ветеранам боевых действий

Пособие на погребение — это специальная социальная выплата, призванная компенсировать похоронные расходы. Ее выдают льготным категориям граждан, которые не могут самостоятельно оплатить траурную церемонию.

Налоговые льготы ветеранам боевых действий в году выступают видом государственной поддержки граждан данной категории. Осуществляется подобная помощь не только на федеральном, но и на региональном уровне. Российское законодательство предполагает большое количество различных категорий граждан, которые могут претендовать на различные льготы.

Налог на современное транспортное средство, который можно отнести к категории региональных, регулируется и регламентируется Налоговым кодексом РФ, а также законами субъектов России. Региональные власти устанавливают свои налоговые ставки для разных по категории транспортных средств.