Нужно ли подавать декларацию при дарении жилья родственнику? Да, необходимо подавать декларацию в налоговую, так как сделка является проведенной и зарегистрированной, однако, она будет нулевой ввиду того что по закону вы были освобождены от налогов. Оформление сделки дарения между родственниками несомненно выгодно, поэтому если вы давно не могли решиться на дарение в пользу того или иного члена вашей семьи ввиду неведенья, то самое время прибегнуть к возможностям, которые дает вам государство. Согласно НК РФ продажа объектов недвижимости может облагаться государственным сбором по разным схемам в соответствии с ее статусом. Когда этот срок уже вышел, платить налог не полагается. Если сравнивать аналогичную сделку с купленным на свои средства жильем, то на его продажу налоговый мораторий составляет 5 лет.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Дарение квартиры которая в собственности менее 3 лет: как подарить без налога?

- Какие налоги платятся с оформления дарственной на квартиру

- Налог на дарение квартиры для близких родственников — Правовые вопросы и ответы

- информер курс2.рф

- Налог на дарение квартиры

- Имеет ли право банк запрашивать договор аренды

- Облагается ли налогом дарение, если срок владения меньше года?

- Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

Дарение квартиры которая в собственности менее 3 лет: как подарить без налога?

ВИДЕО ПО ТЕМЕ: Отмена дарственной.Пять случаев когда дарение квартиры незаконноИнтерес налоговиков понятен: данные нужны им для взыскания задолженности с физлиц на что они иногда и указывают в запросах. А по счетам, открытым раньше июля г. И они стараются получить ее от работодателей. Но это незаконно, и представлять подобные сведения компания не обязана. Обычно налоговики просят представить сведения о том, в каком банке открыты счета сотрудников в рамках зарплатного проекта, а также указать номера этих счетов, ссылаясь, например, на проведение камеральной проверки расчета 6-НДФЛ или просто на ст.

Как правило, такие письма приходят по ТКС не как требования, а в виде простой информационной рассылки. Хотя в тексте нередко указывается, что это именно требование и информацию необходимо направить в определенный срок. Что само по себе уже неправомерно, поскольку компания лишена возможности отправить квитанцию о приеме документа в ИФНС. И не может оспаривать законность такого требования, потому что юридически оно не порождает у организации каких-либо обязанностей. Теперь что касается сути подобных запросов.

Налоговики вправе проводить камеральную проверку расчета 6-НДФЛ. Но истребовать пояснения или информацию они могут только при обнаружении ошибок и или противоречий. В таком случае требование должно быть направлено с соблюдением трехмесячного срока и по установленной форме. Чем при этом может помочь налоговикам информация о зарплатных счетах сотрудников — непонятно. Она не связана с предметом проверки. А требовать информацию, ссылаясь на общие нормы ст. На наш взгляд, запрос сведений о счетах сотрудников незаконен и не подлежит исполнению, в какой бы форме налоговики его ни прислали.

Это подтвердил и специалист ФНС, к которому мы обратились за консультацией. Государственным органам и их должностным лицам такие сведения могут быть предоставлены исключительно в случаях и в порядке, которые предусмотрены законом. В частности, с Информация представляется и в отношении счетов и вкладов депозитов физических лиц, не зарегистрированных в качестве предпринимателей. Справки о наличии счетов, вкладов депозитов и или об остатках денежных средств на них, выписки по операциям на счетах и по вкладам депозитам физических лиц, не являющихся предпринимателями, могут запрашиваться у банков только по согласованию с руководителем вышестоящего налогового органа.

И допускается это лишь при проведении налоговых проверок в отношении этих граждан либо при истребовании у них документов в рамках встречной проверки. То есть сведения о счетах физических лиц налоговые органы могут получать исключительно на основании ст. Иные случаи законом не предусмотрены. Подчеркну, что в качестве участников отношений по обмену информацией о банковских счетах и вкладах депозитах физических лиц в ст. Организации-работодатели никаких подобных сведений подавать не должны, даже если они располагают таковыми.

И при получении от инспекции требования представить информацию о зарплатных счетах своих сотрудников компания вправе оставить его без исполнения как неправомерное. Обвинить в нарушении банковской тайны некредитную организацию, предоставившую налоговикам данные о счетах сотрудников, вряд ли возможно. В то же время сведения о реквизитах банковского счета являются персональными данными работника, которые по общему правилу компания может передавать третьим лицам только с его согласия.

Если вы не хотите вступать в конфликт с инспекцией, полностью отказывая в представлении информации, сообщите, с каким банком у вас заключен договор о зарплатном проекте. Это не нарушит права работников. Если у налоговиков достаточно оснований для получения данных о счетах физлиц, пусть связываются непосредственно с банком, как того требует закон.

В зависимости от особенностей зарплатного проекта в конкретном банке информацией о счете каждого работника компания может вообще не располагать, поскольку зачисление денег на счета сотрудников в рамках зарплатного проекта производится обычно через транзитные счета банка на основании сводной ведомости зарплатного реестра. Если это ваша ситуация, то в ответе на запрос можно сослаться и на отсутствие информации. Банки должны сообщать в налоговую службу обо всех фактах открытия и закрытия счетов, изменения их реквизитов, а также открытия вкладов гражданами.

Иными словами, о том, сколько у нас банковских карт и вкладов, известно налоговой. В последнее время в СМИ активно распространяется информация о том, что с 1 июля все банки обяжут сообщать налоговой службе обо всех поступлениях, переводах и снятиях денег со счетов, принадлежащих гражданам. Соответственно, у налоговой будет много поводов вызвать к себе для дачи объяснений по поводу денег, поступивших на карту, а при неудовлетворительном исходе беседы — выставить долг по подоходному налогу вместе с пенями и штрафом.

На сегодняшний день в источниках официального опубликования нет закона, который вносил бы подобные изменения в действующий Налоговый кодекс. Нет его и в числе обсуждаемых в Государственной Думе законопроектов, поэтому нельзя столь категорично утверждать, что с 1 июля полномочия налоговой службы настолько расширятся. Между тем, некая доля истины в слухах о взаимодействии банков с налоговой все же имеется:. В отношении физического лица может проводиться только камеральная налоговая проверка невыездная.

Поводом для такой проверки является декларация, представленная физическим лицом в налоговый орган, или же иные документы, поступившие в распоряжение налоговой службы прежде всего — в рамках электронного взаимодействия органов власти. Например, налоговая служба получает информацию из Росреестра о том, что у гражданина в собственности находится несколько квартир, — это прямой повод инициировать камеральную проверку на предмет установления цели их использования.

Поскольку редко встречаются случаи, когда гражданин проживает сразу в нескольких квартирах, и велика вероятность того, что другие квартиры сдаются. Если при этом в налоговой нет деклараций о доходах, она может запросить в банке информацию о поступлениях на счета этого гражданина и их источнике. Сделать это несложно — как упоминалось выше, сведения о наличии банковских счетов и вкладов уже есть у налоговой. К запросам документов по сделкам или иным операциям, направляемым ФНС в адрес различных компаний и ИП, все давно привыкли.

Подобные меры давно и активно используются фискальным органом как средство дополнительного контроля за правомерностью льгот по НДС, возврату налога и обеспечению прозрачности бизнеса в целом. Типичная ситуация: ФНС присылает в адрес фирмы требование о предоставлении документов по сделке, проведенной такого-то числа, с указанным контрагентом и даже с указанием номера платёжного поручения и суммы с точностью до копейки.

Но есть и третий вариант. Дерзкий, смелый, но совершенно законный: Выяснить правомерность и основания столь серьезных действий налоговой службы. Предупреждение: Разовое неисполнение поручения ФНС о высылке документов влечет штраф в рублей. Повторное — уже в 20 рублей. Нет-нет, мы ни в коей мере не оспариваем право налоговой требовать документы и иную информацию. Но первое, что должно вас смутить — откуда у ФНС столь обширный перечень конфиденциальной коммерческой информации, включая нюансы сделки, номера платежных поручений и точные суммы.

Ах, им это предоставил банк! А на каком основании?! Обычно ФНС направляет в банк запрос о движении средств по счету. Обычная практика. Когда запросов десятки, а квалификация работников банка не позволяет им в достаточной мере владеть знаниями законодательства. Основания к таким действиям ФНС прописаны в законе — ч. Налоговики же подходит к исполнению требований ст.

В банк уходит запрос, по которому ФНС, ссылаясь на эту статью, просит предоставить сведения о счетах и движении средств по ним, а затем и в адрес юридического лица или ИП, по счетам которого что-то налоговикам не понравилось. Можно просто отдать им все необходимое и дело с концом. Но если у вас все в порядке с этой сделкой, то почему бы немного не напомнить и банкам, и налоговой службе о необходимости соблюдения закона?

Сразу после получения запроса от налоговой службы с излишне детально раскрытыми сведениями по сделке, можно:. Банки же не утруждают себя перепиской по каждому запросу ФНС, число которых может достигать от пары десятков до нескольких сотен в месяц. Эти действия ФНС можно безо всякого стеснения обжаловать в вышестоящую налоговую службу, а затем и в суд на случай отказа или игнорирования жалобы. Но суда дело не дойдет, поскольку вышестоящие инстанции ФНС достаточно активно реагируют на нарушения подчинённых им управлений или отделов.

Примеры из судебной практики см. Примечание: Порядок взаимодействия с налогоплательщиком в рамках проверочных мероприятий прописан в ст. Вкратце — любой запрос налоговой в адрес ИП или компании должен быть осуществлен на основании решения о проведении проверочных мероприятий. И запрашивает сведения только та налоговая, в которой поставлен на учет налогоплательщик. В зависимости от теплоты отношений с банком, можно напомнить и им о необходимости соблюдать требования закона.

Лучший способ это сделать — направить запрос в ЦБ РФ о проведении проверки в отношении отделения банка, допустившего неправомерное предоставление информации, содержащей банковскую тайну. Идеально, если этот запрос будет направлен после обжалования незаконных действий ФНС или даже наложенных за непредставление документов штрафов. Для банков всех уровней реакция ЦБ РФ на подтвержденный факт утечки информации клиента будет очень и очень неприятной, что навсегда отучит как минимум одно служебное поколение банковских клерков слепо исполнять немотивированные запросы ФНС.

Помните, что играть с огнем стоит лишь в случаях, когда ваша бухгалтерская отчетность и сделки не вызовут нареканий со стороны ФНС. В ином случае вежливо щёлкнутая по носу налоговая служба в следующий раз принципиально для вас организует проведение налоговой проверки по всем правилам и уже на законном основании потребует подтвердить ту или иную операцию.

Требовать соблюдать закон можно лишь самому не нарушая его…. Дополнительную консультацию по любым вопросам, касающимся налогообложения или защиты интересов компании при проведении налоговых проверок, вы можете получить у наших специалистов. Получите бесплатный доступ на 3 дня! Вместе с тем, в целях снижения задолженности по обязательным платежам перед бюджетом, налоговые органы имеют право информировать третьи лица о сумме задолженности, образовавшейся с 1 июня года включительно.

При этом, взыскание налога за счет имущества налогоплательщика-физлица осуществляется только через суд ст. Я не понимаю, при чем тут наш сотрудник. И можно ли как-то отписаться, потому как сотрудник уволен несколько лет назад. Боюсь не найти его трудовой договор и тем более копию документа об образовании. Участники обсуждения предположили, что этот сотрудник подписывал документы от имени проверяемого юрлица и теперь ИФНС хочет, в том числе, получить образец его подписи, а также с помощью табеля определить, мог ли он находиться в месте подписания документов.

Причин увольнений у них точно нет. Спасибо, что ответили! Есть вопрос к юристу? Добавим, что обеспечить исполнение обязанности по уплате налогов и сборов может только налоговый орган. Для этого существуют следующие способы п. Вероятно, наиболее важными отчислениями можно назвать выплаты в Пенсионный фонд РФ, из которых формируется основа будущей пенсии.

Но какими именно способами это можно сделать? Об этом — в нашей сегодняшней статье. Узнать о пенсионных отчислениях можно в нескольких органах: Получение информации через портал Госуслуги К минусу этого способа можно отнести необходимость регистрации и подтверждения своих личных данных одним из предлагаемых способов.

Самый основной признак — полная безвозмездность. Если существуют какие-либо требования, то такой договор объявляется незаконным. К примеру, если близкий родственник дарит недвижимость, но при этом в соглашении указывает, что потенциальный владелец получит ее лишь, когда собственник умрет, то это не относится к дарению, потому что здесь явное завещание. Также будет признано ничтожным соглашение, когда даритель может пользоваться квартирой и после заключения соглашения.

Какие налоги платятся с оформления дарственной на квартиру

Если квартира получена по дарственной, нужно ли платить налог при продаже? При продаже квартиры, включая полученную в дар, требуется уплатить налог на доход физических лиц или сокращённо — НДФЛ. Они относятся к продаже жилища, полученного в собственность, начиная с этой же даты. К недвижимости, находящейся в собственности до этого времени, применяются прежние нормы.

Налог на дарение квартиры для близких родственников — Правовые вопросы и ответы

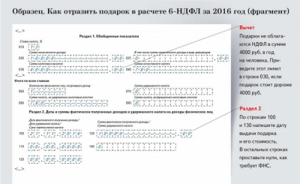

Фактическая рыночная стоимость указанных объектов, исходя из главы 23 НК, является иным доходом, которое получило физическое лицо, принимая подарок в свою собственность пп. При получении в дар указанных предметов дарения лицо их получившее одаряемый — обязано представить в налоговые органы по месту своего жительства налоговую декларацию по подоходному налогу в сроки, установленные налоговым законодательством, а именно до 30 апреля, наступающего после получения подарка п. Для представления декларации одаряемому следует не позднее указанной даты явиться в налоговые органы, в которых ему, согласно абз. Кроме того, подать налоговую декларацию при дарении можно в электронной форме посредством использования официального сайта ФНС.

Слушателям, успешно освоившим программу выдаются удостоверения установленного образца. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца. По данному вопросу мы придерживаемся следующей позиции: Оператор паркинга, в обязанности которого в соответствии с условиями договора входит прием оплаты за услуги паркинга, организацию деятельности которого он осуществляет, должен применять ККТ выдавать кассовые чеки и осуществлять передачу в момент По данному вопросу мы придерживаемся следующей позиции: В бухгалтерском учете исправлять ошибку необходимо в текущем периоде. НДС по приобретенному Рассмотрев вопрос, мы пришли к следующему выводу: Расходы на проведение экспертизы инвестиционного проекта признаются в полном объеме в том периоде, в котором они имели место, в составе прочих расходов. Обоснование вывода: Расходы на независимую экспертизу инвестиционного проекта являются неотъемлемой По данному вопросу мы придерживаемся следующей позиции: Для целей налогообложения прибыли в отношении основных средств, срок использования которых у предыдущего собственника истек первая категория или составляет менее года вторая категория организация вправе установить срок полезного использования По данному вопросу мы придерживаемся следующей позиции: Авансовый отчет, к которому в качестве подтверждающего документа приложен чек квитанция по операции Сбербанк Онлайн, распечатанный из системы Сбербанк Онлайн на принтере, может быть принят с учетом изложенных ниже особенностей.

информер курс2.рф

Что такое " дарственная 1 степени родства "? Но при желании сторон Вы имеете право это отразить в договоре. В Управлении Федеральной регистрационной службы существуют строгие правила по соответствию договоров , в том числе дарения , строгой форме Родство в договоре не указывается.

Принимая решение о возможности дарения недвижимости кому-либо: будь то родственники или посторонние люди, следует помнить, что совершение и оформление такой сделки облагается налогом. Поэтому нужно ознакомиться с Законодательством, регулирующим возникающие в сделке права и обязанности как самого дарителя, так и одариваемого — нового владельца недвижимости, или прибегнуть к помощи юристов. Резидентом может быть не только гражданин РФ, но и иностранец, проживающий более дней в России. Кроме того, россиянин, более дней проживающий в другой стране, утрачивает статус резидента. Если вы получили недвижимость в результате сделки по договору на ее дарение, то объектом обложения является:. Примеры: 1. Рыночная стоимость квартиры 3 млн. Рыночная стоимость квартиры 4 млн. Перечень установлен Семейным Кодексом РФ, в нем правом освобождения от налога могут воспользоваться работники Консульств и их семьи. Дарение квартиры близкому родственнику освобождает его от уплаты налога, но при оформлении сделки одаряемый понесет дополнительные расходы: оплата госпошлины, расходы по оформлению договора дарения, если требуются, то услуги нотариуса. Часто у налогоплательщика возникает вопрос, если рыночная или кадастровая стоимость подаренной квартиры не более 1 руб.

Налог на дарение квартиры

После того как дарственная прошла регистрацию в соответствующем государственном органе, одариваемому на руки выдается собственническое свидетельство, и он становится полноправным владельцем недвижимости. Таким образом, становится понятно, что тот факт, что гражданин получил недвижимость по договору дарения, не накладывает никаких ограничений на ее порядок использования. Закон не устанавливает каких-то временных рамок на совершение подобных действий. Поэтому человек имеет право продать имущество буквально на следующий день, после получения правоустанавливающего документа. В статье Гражданского кодекса России дается разъяснение того, что следует понимать под дарением: это передача на безвозмездной основе любого имущества другой особе. Когда человек, в пользу которого даритель хочет передать недвижимость, соглашается ее принять, оговаривается и подписывается соответствующий договор, в результате получателю предоставляются все права и накладываются обязанности по распоряжению жильем. Важно понимать, что устное обещание человека передать в дар недвижимость не имеет юридической силы.

Имеет ли право банк запрашивать договор аренды

Договор дарения — это соглашение о бесплатном переходе права владения на вещи, имущественные права, уступки требования в отношении стороны сделки или в адрес совершенно другого человека. Этому виду правоотношений посвящена глава 32 ГК РФ. Процедура передачи подарка может осуществляться без составления бумаг, за исключением случаев, когда законом предусмотрено обязательное письменное составление. До года само соглашение о дарении недвижимости необходимо было регистрировать, но с указанной даты оформлению подлежит лишь переход прав. Подарить вещи небольшой ценовой категории, до 3 тыс. Под запрет подпадают сотрудники социально значимых объектов, если они являются принимающей стороной от граждан, которым они оказывают услуги, и служащие органов власти.

Облагается ли налогом дарение, если срок владения меньше года?

С каким банком удобнее всего работать по валютному контролю? Посмотреть результаты.

Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

Так как выгодоприобретателем является получатель дара, то он и должен оплатить налог. Но есть исключения в этом правиле. Налог платят все, кроме близких родственников.

Учитывайте все мнения, взвешивайте информацию, делайте выводы. Ты обжалуешь решение о привлечении к налоговой ответственности?

В последнее время при взаимодействии с банками собственники и генеральные директора компаний стали сталкиваться с неожиданными требованиями. Это связано с тем, что банки очень боятся лишиться лицензии, а потому с чрезмерным усердием исполняют закон о противодействии легализации доходов, полученных преступным путем Федеральный закон от