За последние месяцы прошлого года усилился рост просроченной задолженности по заработной плате. Однако закон никто не отменял. В соответствии со статьей Трудового кодекса РФ при задержке выплаты заработной платы на срок более 15 дней работники вправе приостановить работу, а работодатель обязан оплатить им это время. В каком размере? Именно на эту тему мы и поговорим сегодня. Исходя из общепринятых принципов и норм международного права и в соответствии с Конституцией РФ, работник имеет право на своевременную и в полном объеме выплату заработной платы за свой труд.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Штраф по ндфл

- Образец бухгалтерской справки по списанию гсм

- Записка-расчет при увольнении форма т-61

- расчёт пени за просрочку платежа

- Штраф за ндфл в 2019 году — Ведущий Юрист

- Бесплатная юридическая помощь

- Сроки уплаты НДФЛ в 2019 году и таблица для юридических лиц

- Исчисление и уплата ндфл: проверь себя

Штраф по ндфл

ВИДЕО ПО ТЕМЕ: Увольнение, как получить компенсацию при увольнении.НДФЛ с отпускных: когда платить в году, нужно учесть, чтобы не вносить пени, штрафы и не грозила ответственность. Предлагаем актуальную памятку, когда платить НДФЛ с отпускных, образцы документов, справочники на г. Полный доступ на месяц! Специально для бухгалтеров мы подготовили справочники на год. Они помогут правильно рассчитать и своевременно заплатить налоги и страховые взносы.

Скачивайте бесплатно:. Считайте отпускные в программе БухСофт. Она рассчитает сумму выплаты и исчислит с нее НДФЛ. Вы получите готовую сумму отпускных за выбранный период времени. Попробуйте бесплатно:. Работодатели являются налоговыми агентами по НДФЛ в отношении денежных и неденежных вознаграждений, выплачиваемых сотрудникам. Это значит, что фирма или предприниматель, имеющие наемный персонал, должны своевременно рассчитывать налог с доходов, выданных сотрудникам, удерживать его и перечислять в бюджет.

Отпускные — это доход сотрудников, облагаемый подоходным налогом. Выплату за отпуск рассчитывают по среднему заработку. И даже если зарплаты у персонала не очень высокие, все равно в целом за каждый месяц набегает существенная сумма отпускных. Чтобы учесть ее при налогообложении в составе расходов, необходимо сделать правильный расчет и оформить обосновывающие документы. Прежде всего — составить график отпусков. Правила предоставления отпусков установлены в Трудовом кодексе, в который регулярно вносятся изменения.

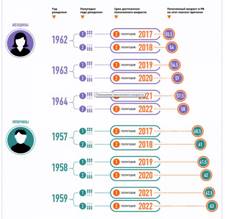

С г. Теперь право на внеочередной отдых получили многодетные родители, у которых на начало года есть не менее трех детей в возрасте не старше ти лет. Не исключено, что в ближайшее время правила предоставления и оплаты отпусков опять уточнят. Чтобы не пропустить важные изменения, удобнее оформлять кадровые документы автоматически — в программе БухСофт. Ознакомившись со сроком уплаты НДФЛ с отпускных в году, не забудьте посмотреть следующие документы, они помогут в работе:.

По правилам НК РФ платить российский налог со своих доходов должны не все физлица. Под налогообложение подпадает два вида доходов:. Отпускные, то есть средний заработок на период оплачиваемого отпуска основного, дополнительного, учебного , выплачивает работодатель наемным сотрудникам, работающим по трудовым договорам. Если сотрудник за последние 12 подряд следующих месяцев был в России дня или более, он считается налоговым резидентом РФ. Если пребывание в России составило менее дней за последние 12 месяцев, сотрудник не является резидентом России для целей налогообложения НДФЛ.

Таким образом, фирмы и предприниматели — работодатели удерживают налог в отпускных и перечисляют его в бюджет, только если местом получения такого дохода сотрудниками считается Россия. По любому доходу, облагаемому подоходным налогом, установлены даты расчета налогового платежа, его удержания и уплаты в бюджет. По доходу в виде средней зарплаты, который получают сотрудники при уходе в отпуск, ключевые даты установлены так:.

При этом, если последний день в месяце — нерабочий, то крайняя дата перечисления платежа в бюджет переносится на будущее — на ближайший рабочий день. Подробнее о сроке уплаты НДФЛ с отпускных в году читайте в таблице 2. Сроки уплаты страховых взносов в году Под ними Налоговый кодекс регламентирует понимать обязательные платежи:.

Если имеется в виду налог на транспорт за ый год, то платить его придется в году. Причем юридические лица должны это сделать до 1 февраля го года, а физические — не позднее 1 декабря года. Транспортный налог рассчитывают по техническим параметрам транспортного средства. Мы перечислили их в таблице. Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Авансовые платежи частным предпринимателям налоговые органы рассчитывают самостоятельно, они получают уведомление по почте или по e-mail.

Согласно этому уведомлению они оплачивают этот налог на доходы физических лиц по такой схеме: за период с января — июнь — до 15 июля; с июля — сентябрь — до 15 октября; с октября — декабрь — до 15 января. Актуально на: 14 сентября г. Сроки уплаты взносов, а также сроки уплаты налогов в году вы найдете в нашем календаре. Сроки уплаты налога на имущество организаций, а также транспортного устанавливаются законом субъекта РФ.

Рассмотрим подробнее сроки уплаты НДФЛ с разных видов доходов физлиц: с зарплаты, отпускных, больничных пособий и других выплат. В АО — не позднее месяца с более ранней даты окончания налогового периода, выплаты денег НДФЛ по общему правилу перечисляют не позднее следующего дня после выплаты дохода п. Система администрирования собираемости налоговых платежей в России в современных условиях дефицита налоговых поступлений в части дохода Федерального бюджета действует весьма эффективно.

Для индивидуальных предпринимателей тоже есть ряд особенностей. В зависимости от применяемой системы для предприятия установлены и различные сроки уплаты платежей. Для предприятия-налогоплательщика по ОСНО предусмотрены следующие виды сборов, по которым необходимо отдельно рассмотреть вопрос о том, до какого числа нужно заплатить налоги: на прибыль; на имущество; на воду; на землю; на транспорт; на добавленную стоимость; на доходы физических лиц; акцизы; НДПИ.

Новые законы с 1 января в россии Хотя независимые эксперты не разделяют такой оптимизм российских чиновников и полагают совсем иначе, дают совсем другие прогнозы, в отрицательную сторону. Сроки оплаты Транспортный налог — налог региональный. Но вместе с тем это вызывает сложности при определении сроков сдачи деклараций и самое главное уплаты налога в бюджет.

Каждый режим имеет собственные особенности отчетного периода, а так же может определяться на уровне региональных бюджетов. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту: Это быстро и бесплатно!

Оплачивать налоги можно в наличной, а также безналичной форме. Предприятия осуществляют оплату налогов через расчетный счет в банковской организации, физические лица имеют возможность платить через кассы администраций, а также почтовые отделения. Мы постарались полностью раскрыть тему. Если у вас возникнут вопросы, то вы можете задать их в х после статьи или нашему дежурному юристу.

Ведь несвоевременное перечисление таких обязательных платежей приводит к начислению пеней ст. Срок уплаты налога на имущество организаций и сроки уплаты авансов по этому налогу устанавливаются законами субъектами РФ. В году организации, уплачивающие земельный налог, должны перечислять этот налог, а также авансовые платежи по нему в сроки, установленные местными нормативными правовыми актами. Страховые взносы, уплачиваемые работодателями, а также ИП за себя, нужно уплатить в следующие сроки.

Юридические лица обязаны переводить большое количество сборов ФНС. В зависимости от особенностей деятельности и расположения юрлица налогов может быть одновременно до десятка. Также стоит учесть обязательные страховые отчисления, которые, как и налоги, имеют свои крайние дни уплаты. Разобраться в большом количестве дат и не допустить просрочки сложно, если под рукой нет наглядного пособия. Подробные сроки уплаты налогов в году для юридических лиц представлены ниже в виде таблицы.

Наглядный налоговый календарь не позволит ошибиться в выплатах. Под налогами коммерческого характера подразумеваются сборы, чаще всего взимаемые с прибыли. В данную категорию входят такие отчисления, как НДС и налог на прибыль. Рассматриваемые сборы следует рассчитывать исходя из фактической или предполагаемой прибыли организации ИП за отчетный период. НДС подлежит ежемесячной уплате, то есть по три раза в каждый квартал. В налоговом календаре платежи условно разделены на четыре периода, каждый из которых имеет по три подгруппы: 1-ый, 2-ой и 3-ий квартальный платеж.

Ежемесячные отчисления должны быть переведены на счет не позднее го числа. Исключением являются случаи, когда установленный срок приходится на праздничный или выходной день. Тогда крайний день уплаты передвигается на ближайший будний. Следует учесть, что за четвертый квартал года сборы по НДС должны будут переводиться уже в году. Точно так же за последний квартал года переводы осуществляются в Второй коммерческий налог — налог на прибыль. Сроки его оплаты могут отличаться в зависимости от характеристик организации, а также установленных ФНС правил.

Существует несколько вариантов, как можно заплатить сбор:. Организации и ИП, которые зарабатывают меньше 15 млн. Как и в случае с НДС, график меняется, если дата попадает на выходной. При расчетах на основе фактической выручки средства необходимо переводить не позднее го числа месяца, следующего за отчетным. Если выбран ежемесячный аванс, перевод осуществляется в тот же месяц, в котором получена прибыль.

Доплата производится в следующем месяце также не позднее го числа. Налоговым кодексом РФ установлено обязательство всех субъектов предпринимательства платить в бюджеты разных уровней налоги. Фискальные перечисления могут направляться в федеральный, региональный и местный бюджеты. Налог перечисляется единой суммой за весь налоговый период, либо с предварительной уплатой авансовых платежей если это предусмотрено законом.

Нарушение сроков погашения обязательств грозит предпринимателям и юридическим лицам штрафными санкциями и начислением пеней ст. В зависимости от выбранной сферы деятельности и применяемого режима налогообложения формируется перечень налогов, обязательных к уплате конкретным субъектом хозяйствования. Отдельные требования предъявляются к работодателям — они должны ежемесячно с доходов, начисляемых в пользу персонала, перечислять подоходный налог НДФЛ.

Применительно к НДФЛ погашение обязательств сопряжено с соблюдением некоторых особенностей ст. Когда определяются сроки уплаты налогов в году таблица представлена ниже , необходимо учитывать переносы крайних дат платежей, выпадающих на праздники и выходные. Например, по налогу на прибыль срок перечисления завершается 28 числа в месяце, следующем за отчетным интервалом. Если ориентироваться на ежемесячные перечисления, то смещение сроков уплаты на ближайший рабочий день в году будет в апреле, июле, сентябре, декабре.

Он входит в число первичных документов. В нем указывается маршрут, его общий километраж, объем топлива на начало рабочего дня и на его конец. Как правило, списывается разница в объемах топлива по его фактической себестоимости. Затраты должны быть обоснованными и не превышать установленные нормы потребления топлива. Что касается налогового учета на прибыль стоимость ГСМ сообразно статье НК можно включить в материальные затраты.

Образец бухгалтерской справки по списанию гсм

В году был введен порядок сдачи для работодателей формы 6-НДФЛ. Она позволяет контролировать своевременность внесения налогов. При этом во внимание не принимается количество дней, в течение которых платеж был просрочен. Смягчающих обстоятельств при определении размера штрафа нет.

Записка-расчет при увольнении форма т-61

НДФЛ с отпускных: когда платить в году, нужно учесть, чтобы не вносить пени, штрафы и не грозила ответственность. Предлагаем актуальную памятку, когда платить НДФЛ с отпускных, образцы документов, справочники на г. Полный доступ на месяц! Специально для бухгалтеров мы подготовили справочники на год. Они помогут правильно рассчитать и своевременно заплатить налоги и страховые взносы.

Вместе с тем существуют варианты, позволяющие на вполне законных основаниях снизить размер штрафа, наложенного налоговиками. Все прекрасно понимают, что иногда, в силу тех или иных причин, исполнить свои обязательства перед государством не представляется возможным. Однако, как уже говорилось выше, бывают и другие ситуации. Например, сотрудники, заключившие трудовой договор с налоговым агентом, получили доход в форме материальной выгоды либо в натуральном эквиваленте. В таком случае удержать с них НДФЛ не представляется возможным. Следует подчеркнуть, что в такой ситуации налоговый агент обязательно должен уведомить об этом фискальные органы. Налоговая служба имеет право в течение 3 лет предъявить штраф за несоблюдение сроков уплаты НДФЛ. Это касается и частных лиц, и налоговых агентов. Что касается налогов и пени, то на них срок давности не распространяется. Сроком в три года ограничивается только взыскание за нарушение просрочку.

расчёт пени за просрочку платежа

Налогоплательщики — физические лица, которые не являются ИП, должны самостоятельно уплачивать НДФЛ с определенных видов доходов, например, полученных при продаже имущества пп. Физлица, которые являются ИП, в течение года должны уплачивать авансовые платежи, а по окончании года также уплатить сумму налога п. Правда, только в том случае, когда у агента была возможность удержать НДФЛ из доходов физлица.

Если у работодателя возникает вопрос, нужно ли платить своим подчинённым аванс по заработной плате, то это действие чётко прописано в трудовом законодательстве, а именно в статье В данной норме чётко отмечено, что проводить отчисление зарплат сотрудникам необходимо минимум 2 раза за трудовой месяц. Определить точную дату фактического начисления выплаты первой части работникам законодатель не берётся, делегируя эту норму внутренним организационным документам компаний. К ним будут относиться следующие типы:. Однако законодатель устанавливает сроки, в течение которых необходимая сумма должна быть перечислена работникам:. Актуальным остаётся вопрос, в каком размере выплачивается первая часть зарплаты за месяц. Многие работодатели во внутренних документах обозначают авансовые платежи как постоянные величины. Так как обязанность по оплате авансов закреплена на законодательном уровне, то при невыполнении требований прописанных в трудовом кодексе работодатели рискуют быть привлечены к административной ответственности. Все перечисленные санкции за нарушения авансовых выплат регулируются КоАПом. Кроме этого в трудовом законодательстве также отмечено, что при не выплате авансовых платежей работники могут потребовать компенсации. Согласно ему, ТК РФ не установлены:.

Штраф за ндфл в 2019 году — Ведущий Юрист

Онлайн калькуляторы , Сервисы Оставить комментарий 1, Просмотров. Положения нормативных актов устанавливают обязанность хозяйствующих субъектов исчислять и уплачивать в бюджет налоговые платежи. Если игнорировать эту обязанность или осуществлять ее не вовремя, законами устанавливаются меры воздействия на субъектов бизнеса, в том числе расчет пени при несвоевременной уплате налогов. Предприятие или ИП сами могут определить их размер, применив калькулятор пени по налогам. Пени по налогам — это исчисленные по установленным правилам проценты на суммы налога, которые начисляются при нарушении норм налогового законодательства или условий договоров. В последнем случае пени могут рассчитываться на несвоевременно оплаченные суммы за товары, услуги, несвоевременность поставок и т. Расчет данных санкций по налогам определяется НК РФ. Согласно им, пени нужно перечислять в обязательном порядке так же, как и налоги. При этом налогоплательщикам и иным лицам, осуществляющим платежи в бюджет, нужно не забывать, что эти суммы начисляются дополнительно к налогам.

Бесплатная юридическая помощь

Он написал заявление о предоставлении вычетов на детей. Увольняется сотрудник, у которого осталась в подотчете крупная сумма. Удержать ее всю из причитающихся работнику при увольнении денег не получится. Добровольно возвращать ее он не собирается. Руководитель не хочет ни обращаться в суд за взысканием задолженности, ни издавать приказ о прощении долга. Работник принес свидетельство о рождении ребенка, в котором он указан как отец. Но с матерью ребенка он в браке не состоит. Нужно ли ему, кроме этого свидетельства, предоставлять еще документы о совместном проживании с ребенком или об участии в его обеспечении?

Сроки уплаты НДФЛ в 2019 году и таблица для юридических лиц

Документ по форме Т заполняется при увольнении сотрудника. В него входит несколько разделов, основным из которых является тот, что включает в себя информацию о зарплате и прочих расчетных средствах, причитающихся работнику при расторжении трудового договора. Функции по заполнению записки-расчета по форме Т возлагаются сразу на двух специалистов: кадровика и бухгалтера.

Исчисление и уплата ндфл: проверь себя

Удержание алиментов из заработной платы довольно щепетильный вопрос. Назначение алиментных выплат должно стать решением вопроса материального обеспечения ребенка или детей одним из родителей, добровольно отказавшегося принимать после развода участие в воспитании чад. Сегодня согласно нормам законодательства определены размеры выплачиваемых компенсационных выплат.

Для нормальной предпринимательской деятельности необходимо следить за своевременной уплатой НДФЛ. В первую очередь необходимо понимать, что НДФЛ напрямую имеет отношение к тем, кто, собственно говоря, и является этим лицом.

У каждого предпринимателя возникает обязанность в оплате фиксированного платежа ИП за себя в пенсионный фонд, а также на медицинское страхование. Данный платеж является обязательным для всех.