Упрощенная система налогообложения или УСН облегчает жизнь предпринимателю, но не освобождает его от обязанности вовремя сдавать отчетность в ФНС. Какую декларацию подавать ИП на УСН, когда истекают сроки ее подачи и какие санкции последуют за неправильную подачу декларации ИП — расскажем подробно в статье. В любом случае предприниматель обязан ежегодно сдавать отчетность о размерах своей прибыли или же о ее отсутствии. При отсутствии наемных сотрудников он подает только декларацию о доходах ИП. Но если есть хоть один работник — объем отчетности увеличивается.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Сдавать ли сзв-м, если деятельность не ведется

- В каких случаях сдавать 3 ндфл

- В каких случаях нужно подавать Декларацию 3-НДФЛ

- Сроки оплаты по 3-НДФЛ

- Кому платить ндфл, если работник трудится за границей? — все о налогах

- Справка 2-НДФЛ: когда оформляем и кому представляем

- 3-НДФЛ для физических лиц

- Справка о заработной плате от ип образец

Сдавать ли сзв-м, если деятельность не ведется

ВИДЕО ПО ТЕМЕ: Неоформленные работники. Договор ГПХ вместо трудовогоОбщее налоговое правило по подоходному налогу гласит, что НДФЛ попадают в государственную казну автоматически. Это значит, что за гражданина, имеющего официальное рабочее место, расчётами, удержанием и исчислением в бюджет занимается бухгалтерский отдел. Проще говоря, работодатель является ещё и агентом по налогам — это вменяет ему буква закона. Бывают ситуации, когда между госбюджетом и плательщиком нет этого звена — налогового агента.

В тексте мы максимально подробно раскроем данный вопрос и выясним, какие лица должны озаботиться передачей в налоговую соответствующей декларации. Нужно понимать, что справка 3-НДФЛ является документом, представляющим собой разновидность декларации по подоходному налогу. Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья.

В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов. Организации, получившие статус налоговых агентов, должны произвести выплату средств в казну государства в срок, не позднее одного дня, следующего за днём выплат. Выплаты учитываются бухгалтерией, фиксирующей такие моменты, как:. С помощью того же документа 3-НДФЛ плательщики отчитываются за иные денежные вливания, такие как:. Если человек, получивший дополнительный доход, имеет официальное трудоустройство, в случае с тем самым доп.

Пример: Иван Рафаэльевич Карманов трудится на заводе и имеет зарплату в Но когда Карманов выиграл сто тысяч рублей в лотерею, ему пришлось с этим документом познакомиться, так как бухгалтерия завода-работодателя к выигрышу отношения не имеет и подавать декларацию за Карманова не станет. Важный момент! Ежегодно крайним сроком для самостоятельного декларирования дохода, установлено 30 апреля. Чтобы правильно заполнить справку 3-НДФЛ и не потерять много времени, необходимо знать, какие существуют требования по оформлению справки.

В этом поможет наша статья, в которой найдете пошаговую инструкцию по заполнению формы. В указе президента России от 18 мая года перечислены все лица, которые самостоятельно должны передать в инспекцию декларацию о своих доходах. Мы кратко рассмотрим группы этих лиц:. Заполнять декларацию нужно не только гражданам, отчитывающимся о полученных средствах, но и тем, кто эти средства хочет вернуть. В качестве облегчения налогового бремени граждан государство предлагает форму льгот, которые называются налоговыми вычетами.

Плательщики НДФЛ в одной или нескольких нижеперечисленных ситуаций имеют право на возврат себе части уже уплаченного налога. О чём идёт речь? Логично, что закон не будет требовать от этой категории граждан немедленного заполнения 3-НДФЛ, дабы вернуть себе деньги. Это право любого плательщика, но никак не обязанность. В отличие от декларирующих свои доходы граждан, резиденты, претендующие на вычеты, могут не укладываться в срок подачи 3-НДФЛ к 30 апреля.

Сделать это можно в любой удобный плательщику момент, после того, как закончился год, в котором наступила ситуация: покупка квартиры, лечение и прочее. В перечень доходов, тринадцать процентов от которых не отчуждаются, входят:. Санкции, которые получит налоговый агент или физическое лицо при неуплате НДФЛ, установлены налоговый кодексом России. В нём чётко сказано, что произойдёт, если НДФЛ будет выплачен с просрочкой или перечисление средств в государственную казну будет вовсе проигнорировано.

В обоих случаях будет посчитана и пеня за каждый день неуплаты. Если налоговый агент вообще не стал удерживать НДФЛ из доходов сотрудников, его также ожидает штраф, но уже без начисления пени. Это касается налогов в денежной форме. Если трудовые доходы выплачиваются сотрудникам в натуральном виде, налоги с них взимать невозможно, просрочка налогового платежа по вине агента, соответственно, так же не может случиться.

За умышленное снижение доходов, облагаемых налогами, физ. Пример: Евгений Адександрович Чуков продал в году квартиру покойных родителей и был обязан выплатить 70 тысяч рублей налога с продажи. Но Чуков не перечислил деньги и пропустил обязательный для подачи декларации срок до 30 апреля года. Только после того, как налоговые органы прислали Чукову письмо, он собрался и передал весь необходимый пакет документов к 17 июня года. Таким образом оплата была просрочена на два месяца и составить семь тысяч рублей Штрафы, также, как и подача самой 3-НДФЛ, вступают в силу лишь применительно к гражданам, обязанным сдавать декларацию.

Добровольные случаи подачи декларации в данном случае не рассматриваются и никак не могут попадать под штрафные санкции. Не успели сдать декларацию в срок? Хотите узнать, какие последствия ведет за собой непредоставление отчетности вовремя? Подробно о сроках давности налоговых правонарушений и как уменьшить сумму штрафа читайте в нашей статье.

Если вы — наёмный сотрудник, официально трудоустроенный и не имеете иных доходов, кроме заработной платы, вам не нужно беспокоиться о подаче справки 3-НДФЛ в налоговую — это вопрос обязан решать ваш работодатель. Если же вы получили доход в рамках вышеуказанных нами пунктов — вам стоит посетить налоговую или хотя бы позвонить инспектору, чтобы уточнить, входит ли ваша ситуация в список налогооблагаемых.

Если вы является государственным служащим или родственником такого лица, сотрудником МВД или частным предпринимателем, вы наверняка в курсе своей обязанности отчитываться перед государством о полученных деньгах и платить налоги, соответственно. В целом, если в ваших финансовых делах происходят изменения, лучше перестраховаться и выяснить сразу — вменяется ли вам отныне обязанность сдавать 3-НДФЛ самолично.

Как известно, незнание закона не освободит вас от штрафных санкций и массы неприятных моментов, которые будут связаны с несвоевременной подачей декларации. Разберемся с вопросом, кто сдает 3-НДФЛ за год. Ведь многие до сих пор сомневаются или вообще не знают, нужно ли это делать. По общему правилу подоходный налог НДФЛ попадает в казну автоматически — когда налоговые агенты удерживают его с заработной платы, иного дохода трудового характера.

Между тем не всегда между плательщиком и бюджетом есть такое звено, как налоговый агент. А это именно те, кто сдает 3-НДФЛ за год. В таких случаях физические лица должны самостоятельно в инициативном порядке не только рассчитать сумму НДФЛ к уплате, но и представить в свою налоговую инспекцию декларацию по форме 3-НДФЛ утв.

Обратите внимание: за последнее время в данные нормы была сделана одна существенная поправка. Теперь действует следующий порядок: физлицо перечисляет налог после получения от ИФНС налогового уведомления и квитанций. Эти документы инспекция формирует на основании данных от налогового агента:. Данный порядок действует по доходам, которые получены с года.

Заметим, что точного перечня частнопрактикующих специалистов в законодательстве нет. Однако к ним принято также относить:. Безусловно, требует конкретизации 3-я категория обязанных лиц, кто сдает 3-НДФЛ за год. Обязанность самостоятельно декларировать свой доход по закону возникает в следующих случаях:. Будем еще более точны и конкретизируем, кто сдает 3-НДФЛ за год.

Вот самые распространенные ситуации:. Кроме того, с года при получении дохода от продажи недвижимости, приобретенной после 1 января года, НДФЛ рассчитывают по новым и не самым выгодным правилам. Если у гражданина имеется официальное рабочее место, тогда решением вопросов по расчету и начислению подоходного налога занимаются работники бухгалтерии фирмы работодателя. В случае получения доходов за пределами предприятия, тогда он сам должен заполнить декларацию по форме 3-НДФЛ и внести положенные выплаты.

Такой же документ оформляется при желании получить налоговый вычет. Следует обратить внимание на то, что недавно в законодательстве были произведены поправки. Так, подача декларации по НДФЛ не требуется, пока не удержали налог. Теперь физическое лицо может перечислить налог после получения от налогового органа уведомления и квитанции. Данные документы формируются на основании сведений, полученных от налогового агента в виде декларации по форме 3-НДФЛ.

В первых 2-ух случаях субъектами заполняются документы самостоятельно, а в третьем — решение данного вопроса возложено на бухгалтерский отдел фирмы. В этой ситуации на стандартные, профессиональные, имущественные и социальные налоговые вычеты фирмам тоже не следует надеяться. Но в рамках любой организации трудится большой по размерам штат наемных сотрудников. Их заработные платы декларирует бухгалтерия работодателя и заносит в справку по форме 2-НДФЛ.

Однако каждый работник может рассчитывать на предоставление одного из видов налоговых вычетов из НДФЛ, в том числе:. Если работник соответствует одной из этих категорий, тогда он обязан составить заявление и предоставить подтверждающие документы в бухгалтерский отдел собственного работодателя. Следующее за тем оформление справки 3-НДФЛ происходит без его участия. Заполнение справки по форме 3-НДФЛ физическими лицами производится от своего лица.

Так они могут заявить в налоговую службу о получаемых доходах, а также получить право на предоставление им налогового вычета. Граждане обязуются предоставить декларацию в той ситуации, если они относятся к одной из категорий:. В нем подразумевается, что физическое лицо должно заполнить справку по форме 3-НДФЛ, если оно в рамках налогового периода получило иные виды доходов в разных формах, и данные денежные средства раньше не декларировали.

В качестве исключений выделяют подарки, предоставленные от членов семьи. Предприниматели частенько пользуются помощью приходящего бухгалтера — он и обязан заниматься вопросами, которые касаются возврата части подоходного налога сотрудникам. В общем оформление документов затронет всех собственником компаний, которые действуют на правах индивидуального предпринимателя, так как это единственный вариант декларации собственных доходов. К такой категории относятся нотариусы и адвокаты, занимающиеся частной практикой.

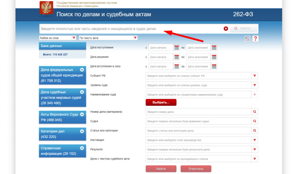

В соответствии со ст. Для сдачи декларации при помощи оператора связи необходимо составить договор и внести оплату по соответствующей услуге. Если же говорить о личном кабинете на сайте, то дело там обстоит еще проще. Чтобы зарегистрированный налогоплательщик смог сдать через него отчет, тогда достаточно предоставить в налоговую инспекцию уведомление о использовании личного кабинета на официальном сайте ФНС.

Это позволяется сделать прямо в личном кабинете требуется усиленная неквалифицированная электронная подпись или путем предоставления уведомления в письменной форме в отделение ФНС. Кроме того, пройдя процедуру подтверждения личности и сформировав неквалифицированную усиленную электронную подпись, можно заполнить и отправить декларацию на сайте госуслуг или через личный кабинет налогоплательщика. Некоторые физические лица могут сдавать отчет в добровольном порядке при желании получить возврат налога, если у них есть такое право.

Он подразумевает, что гражданин заполняет справку 3-НДФЛ, если им в течение налогового периода были получены другие виды доходов, как в натуральной, так и в денежной форме, и эти средства ранее не были задекларированы. Исключения составляют только подарки от членов семьи.

В более узком смысле обычно под этими терминами понимают договор подряда или договор возмездного оказания услуг , заключенный организацией с физическим лицом. На какой срок заключается договор ГПХ? На любой срок. В законе нет ограничений. Также нет ограничений на количество заключенных договоров ГПХ с одним и тем же физическим лицом.

В каких случаях сдавать 3 ндфл

Справка о доходах 2-НДФЛ - один из самых востребованных документов. Она нужна как налоговым органам, так и работникам. Мы расскажем, в каких случаях бухгалтеру нужно оформлять такую справку и как это правильно сделать. Обязанность представления сведений о доходах физических лиц по форме 2-НДФЛ лежит на налоговых агентах. Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации п.

В каких случаях нужно подавать Декларацию 3-НДФЛ

Так как в противном случае неминуемо допущение неточностей. Формат документа дефектного акта должен быть обязательно соблюден. Причем сам дефектный акт не имеет установленного в законодательстве формата. Вся ответственность за состояние кровли многоквартирного дома лежит на управляющей компании, в ведении которой находится данный дом. Есть два варианта подачи заявки в управляющую компанию: это телефонный звонок и написание заявления. В первом случае нужно потребовать от принимающего жалобу лица, чтобы она была официально зафиксирована с указанием времени и даты обращения и его сути.

Декларация 3-НДФЛ — важный отчетный документ налогоплательщика. Куда он может предоставляться и с какой целью? Далее в статье мы рассмотрим, в каких случаях нужно сдавать 3 НДФЛ. Подобные структуры могут быть представлены в достаточно широком спектре субъектов правоотношений — мы рассмотрим их далее. В общем случае это доходы, представленные зарплатой, и если это так, то соответствующую декларацию в ФНС подает работодатель гражданина, который, как правило, имеет статус налогового агента. Это обязанность работодателя по закону. Но вполне возможны случаи, при которых соответствующий документ в Налоговую инспекцию человеку придется направлять самому. Это возможно, если работодатель имеет статус физлица — не зарегистрированного как ИП. Данный работодатель не будет уполномочен направлять в ФНС рассматриваемую Декларацию, но соответствующий документ должен будет направить налоговикам сам работник. Однако, налогооблагаемым данное имущество является только в случае, если даритель не приходится налогоплательщику близким родственником.

Сроки оплаты по 3-НДФЛ

Декларацию 3-НДФЛ должны подавать физлица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом например, работодателем или заказчиком. Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую упрощенную налоговую декларацию письмо Минфина России от 30 октября г. Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ.

Справка от работодателя может понадобиться сотруднику для предъявления в банковское учреждение или в государственные органы. От назначения напрямую зависит содержание и структура документа. Законодательно не зафиксировано, как должна выглядеть справка с места работы, образец от ИП имеет несущественные различия с шаблоном, используемым юридическими лицами. Это необходимо для подтверждения факта официального трудоустройства заявителя и получения сведений об уровне доходов потенциального усыновителя или опекуна. Аналогичные цели преследуют и органы опеки и попечительства — они не принимают от граждан заявлений об установлении над ребенком опеки без приложенной справки от работодателя. Обозначим ситуации, в которых обязательно потребуется справка с места от ИП. Вот куда она может быть направлена:. Унифицированной формы справок законодательством не предусмотрено. Каждый субъект хозяйствования разрабатывает шаблон самостоятельно с учетом назначения документа. Для подготовки справки рекомендуется использовать фирменный бланк или проставлять на заполненном документе угловой штамп.

Кому платить ндфл, если работник трудится за границей? — все о налогах

Общее налоговое правило по подоходному налогу гласит, что НДФЛ попадают в государственную казну автоматически. Это значит, что за гражданина, имеющего официальное рабочее место, расчётами, удержанием и исчислением в бюджет занимается бухгалтерский отдел. Проще говоря, работодатель является ещё и агентом по налогам — это вменяет ему буква закона. Бывают ситуации, когда между госбюджетом и плательщиком нет этого звена — налогового агента. В тексте мы максимально подробно раскроем данный вопрос и выясним, какие лица должны озаботиться передачей в налоговую соответствующей декларации. Нужно понимать, что справка 3-НДФЛ является документом, представляющим собой разновидность декларации по подоходному налогу. Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов. Организации, получившие статус налоговых агентов, должны произвести выплату средств в казну государства в срок, не позднее одного дня, следующего за днём выплат.

Справка 2-НДФЛ: когда оформляем и кому представляем

Искренне рад приветствовать Вас на нашем сайте! Все организации, которые выплачивают своим сотрудникам доходы, должны отчитываться об этом в налоговые органы. Делается это несколько раз в год, как по каждому человеку отдельно, так и суммарно по всем. Но иногда складывается ситуация, когда наемные работники отсутствуют в штате и, соответственно, зарплата не выплачивается, либо деятельность вообще не осуществляется. Тогда возникает вопрос, если 6-НДФЛ нулевая, нужно ли сдавать ее.

3-НДФЛ для физических лиц

Я так поняла, и с тем, и стем договора гражданско - правового характера. По таким договорам платятся все налоги за исключением несчастных случаев. Так как вы на УСН и имеет право на льготу в соответствии с видом деятельности, платите взносы в А как вы оформили вознаграждение???

Справка о заработной плате от ип образец

Декларацию 3-НДФЛ должны подавать физлица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом например, работодателем или заказчиком. Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую упрощенную налоговую декларацию письмо Минфина России от 30 октября г. Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ.

Бухгалтер широкого профиля с летним опытом. Сейчас уже на пенсии, чтобы не закиснуть изучаю, что изменилось в отрасли, собираю интересные мне материалы. Надеюсь, они будут полезны и вам в вашей работе — пока экономика работает, без бухгалтерии не обойтись. Для сбора информации о доходах, налоговая служба использует специальные справки и формы документов, которые отличаются по содержанию данных.

Показать сообщения: Начиная со старых. Начиная с новых.