В году обязательства по страховым взносам были переданы Налоговой службе, поэтому изменились правила оформления платежных поручений. Обновления коснулись статуса плательщиков, который является обязательным для заполнения. В году статус в платежном документе является информацией о плательщике, который перечисляет средства в бюджет РФ. Гражданин обязан ввести это значение, чтобы средства поступили на правильный счет.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Статус плательщика в платежном поручении в 2018: форма платежного поручения

- Расшифровка основания платежа в поручении на уплату

- Как заполнять поле 101 "Статус плательщика" в платежном поручении?

- Платежное поручение по пеням в 2019 - 2020 годах - образец

- В поле дата документа в платежном поручении

- Какой статус плательщика при уплате штрафа по ндфл

- Платежное поручение по НДС в 2019 - 2020 годах - образец

- Статус плательщика в платежном поручении в 2018 году

- НДФЛ: статус составителя в платёжке

- Какой ставить статус в поле 101 платежки

Статус плательщика в платежном поручении в 2018: форма платежного поручения

ВИДЕО ПО ТЕМЕ: Как заполнить платежку для оплаты судебным приставамПри неправильном заполнении полей и разделов платежного поручения отправленные деньги могут просто затеряться. Это чревато штрафными санкциями за просроченный платеж. Приказ Минфина от Поле , размещенное справа вверху документа, служит для обозначения статуса отправителя средств. Если перечисление направляется в бюджет или во внебюджетные фонды, числовой код необходим.

При расчетах, не связанных с бюджетными переводами, поле оставляется пустым. То есть статус проставляется только при уплате налогов, обязательных сборов, взносов во внебюджетные фонды, государственных пошлин, штрафных санкций. При наличии пустого поля платежка по налогу не будет пропущена банком. Обезопасить себя от возможной ошибки можно двумя способами: скрупулезно изучить все правила заполнения платежки или доверить формирование документа специалистам сервиса Главбух Ассистент.

Поле заполняется всеми налогоплательщиками: юрлицами, физлицами и ИП. Приказом н предусмотрено несколько вариантов статуса индивидуального предпринимателя для разных видов бюджетных перечислений. Наиболее востребованный для ИП статус, аккумулирующий распространенные отчисления в бюджет — Рассмотрим все возможные ситуации. Все страховые взносы уплачиваются при помощи такого документа, как платёжное поручение, оформление которого отличается в зависимости от типа страховки и статуса заявителя.

В году такого рода платёж подвергся ряду нововведений, изменившим процесс заполнения самой его формы. Так, если до конца года получателями по поручению были частные фонды — ФСС и ПФР, то с начала текущего года практически все платежи отправляются в Федеральный налоговый орган. Также изменилась графа касательно статуса плательщика, что важно учитывать при отправке взноса, иначе средства получателем могут быть не приняты. Новый статус плательщика в платёжном поручении в году до конца ещё не определился, поэтому вокруг него развивается множество споров и непонимания.

Что именно теперь стоит писать в графе о статусе отправителя средств? Что будет в случае неверно указанного статуса? И о каких изменениях в платёжном документе ещё следует знать? Начиная с января года, в процесс оформления поручения по отправке страховых взносов были введены некоторые изменения. Изменения в графе получателя не являются единственными нововведениями, которые ввели в текущем году. Обновлению подверглись коды КБК, а также поменялись юридические адреса некоторых банковских учреждений, что необходимо учитывать при заполнении документа.

Кроме того, в платёжном поручении изменились реквизиты самого отправителя денежного взноса, так что при заполнении бланка на отправку страхового средств, необходимо быть особенно внимательным. Однако при отправке средств, которые следовало внести ещё до декабря года, нужно быть внимательными при заполнении графы об адресе кредитного учреждения и его наименовании. Дело в том, что некоторые банковские организации изменили свои реквизиты и в независимости от того, за какой период осуществляется перевод взноса, адрес необходимо указывать новый.

Оплата страховых взносов осуществляется путём заполнения специального бланка-поручения. Данный вид документа имеет установленную законодательством форму, поэтому совершать все налоговые и страховые платежи необходимо только при его помощи. Документ для совершения такого рода оплат состоит из нескольких бланков, которые имеют более пятидесяти пунктов, поэтому при его заполнении плательщики допускают немало ошибок, что чаще всего проявляется путаницей в графах касательно реквизитов самого получателя и отправителя.

В текущем году в бланки платёжного поручения были внесены изменения касательно получателя, отправителя, налоговых кодировок и реквизитов кредитных учреждений. Остальные графы остались прежними, поэтому заполняются по старинке. Что касательно статуса плательщика, то данные реквизиты вносятся в поле Для определения отправителя взноса есть несколько видов кодировок, состоящих из двух цифр, при помощи которых ИФНС устанавливает, кто именно прислал средства и к какому типу платежа относится денежным перевод.

Необходимость в определении статуса отправителя возникает только тогда, когда проворачивается перевод налогового сбора, страхового взноса и прочих обязательных платежей, установленных законодательством РФ. При денежном переводе, производимого в пользу контрагента, в заполнении графы нет необходимости. Основные правила оформления платёжного страхового и налогового поручения установлены и утверждены Приказом Минфина России от года. Несмотря на то, что за долгий период в сам документ было внесено немало изменений, процесс заполнения всё же остался прежним.

Единственное на что стоит обратить внимание при составлении документа — начиная текущего года, оплачивать обязательные виды взносов вместо физ. В независимости от того, кем будет заполнен платёжный документ, правила оформления бланка остаются такими же. Начиная с года и по конец , был составлен и согласовано единый перечень кодов платежей, которые определяют, кем именно является отправитель:. Исходя из выше предоставленного списка видно, что теперь все страховые платежи в документе помечаются нумерацией Чаще всего недопонимания возникают при заполнении бланка на оплату перевода по обязательному пенсионному и мед.

Дело в том, что данный тип платежей, начиная с текущего года, оформляется так же как и переводы по налогам. Отличием является только номер КБК и назначение самого взноса. Кроме того, в текущем году появились такие дополнительные статусы отправителей средств, как переводы страховых оплат за других людей, то есть деньги отправляются третьими сторонами. В соответствии с произошедшими изменениями все Индивидуальные предприниматели после нововведений, произошедших в начале года, для уплаты обязательных страховых переводов должны указывать статус отправителя кодировкой:.

Он применялся до нововведений и не устарел по сей день. Информация в поле заполняется в соответствии со статусом отправителя средств, который определяется исходя из специальных нумераций. Подробный перечень кодов, необходимых при заполнении платёжного поручения в году:. Если с кодировками статуса плательщика всё боле менее понятно, то в изменённых номерах КБК часто возникает путаница. Важно помнить, что для всех платежей, производящихся за период года, были установлены новые КБК, поэтому применение старых попросту недопустимо.

Если же взносы платятся за долги прошлого года, то следует использовать старые налоговые коды. Как видно из приведённой таблицы, КБК до изменений указывались цифрами , после нововведений же нумерация изменилась — Исключением является перевод страховых взносов по профзаболеваниям и несчастных случаев на производстве. Данный вид платежей перечисляется в частные фонды, поэтому КБК для них не изменилась.

После изменений, коснувшихся статуса плательщика, стали учащаться случаи с указанием неправильной кодировки в платёжном поручении. Чем чревато допущение такой ошибки? Во-первых, следует сразу уточнить, что вне зависимости от правильности указанных данных в графе , налоговая инспекция всё равно принимает платёж, но вот куда именно будут распределены средства — остаётся под вопросом. Статус плательщика по коду 08 может быть принят как не страховые взносы, а другие обязательные платежи.

Из-за этого по последним из них будет наблюдаться переплата, а по первым начнёт скапливаться задолженность. Чтобы не допустить путаницы и избежать долгов по страховым взносам, после оформления платёжного документа следует написать и отправить в налоговую службу заявление, которое уточняет назначение платежа, приложив к нему копию готового распоряжения. Платежка является единственным подтверждением прецедента закрытия задолженности налогоплательщика перед абсолютно всеми возможными учреждениями, организациями и инстанциями.

Разберемся во всех нюансах заполнение статуса налогоплательщика в платежном поручении в году. Что означает платежное поручение? Это специальный расчетный документ, который отображает письменное поручение плательщика о переводе финансовых средств на счет конкретного получателя. В году, как и раньше, статус плательщика налогов в платежном поручении указывают в поле Заполнять его может любое ответственное лицо, которое производит бюджетные расчеты.

Обратите внимание, что только в одном случае поле может быть не заполняться — пустым, поле может быть, если переводе средств предназначен контрагенту. Код статуса налогоплательщика, согласно действующему законодательству РФ, состоит исключительно из двухзначного числа. Всего утверждено 27 кодовых комбинаций, с перечнем которых можно ознакомиться ниже. В году правительством РФ были установлены некоторые изменения. Суть поправок в том, что организации с момента начала действия изменений могут оплачивать налоги и взносы не только со своего счета, но и со счета любого контрагента.

А также появилась возможность перечисления средств физлицом, например, учредителем или бухгалтером компании. Но стоит обратить внимание на некоторые особенности указанных платежей:. При заполнении документа для оплаты налогов и страховых взносов налогоплательщик обязан написать свой статус код в строке Бланк платежного поручения знаком каждому ответственному за выплаты и взносы в бюджет страны лицу — от бухгалтера до директора или учредителя организации. Это связано с тем, что любое предприятие, независимо от его статуса или значимости, обязано в определенные сроки переводить в бюджет РФ соответственные налоговые и прочие средства.

Сам образец бланка платежки, порядок применения и главные особенности заполнения необходимой информации о налогоплательщике и получателе денег в зависимости от его статуса устанавливает Министерство финансов и Центральный банк РФ. Ознакомиться с бланком платежки и примером ее заполнения можно здесь. Бывают случаи, когда в документе в поле статус плательщика указан неправильно.

В таких случаях платеж все равно будет проведен, а налоговая служба получит деньги. Подобные платежки чаще всего попадают в невыясненные платежи или отражаются не по назначенному налоговому обязательству. В результате налогоплательщику придется дополнительно разбираться с налоговой службой и уточнять свой платеж. В текущем году возможны два варианта развязки ситуации с допущением ошибки в статусе плательщика в платежном поручении:.

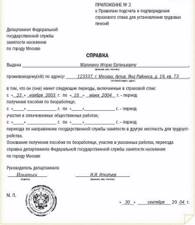

Первое обстоятельство, когда компания самостоятельно установила ошибку, решается с помощью подачи заявления в налоговую инспекцию об уточнении реквизитов платежки. Утвержденного образца подобного документа в РФ не существует, поэтому организация составляет его в произвольной форме с соблюдением норм оформления таких бумаг. Заявление должно включать следующую информацию для идентификации компании и платежки с ошибкой:. Далее следует подробно описать суть обращения в Госорган и приложить копию платежного поручения, в котором допущена неточность.

Что касается второго варианта, то согласно новым поправкам в правилах работы с невыясненными платежами за декабрь года, работники налоговых служб сами должны проверять правильность данных в платежках. Если таков факт будет выявлен, то налоговая служба обязана предупредить об этом налогоплательщика. Алгоритм действий госслужбы при обработке невыясненного платежа выглядит таким образом:. Ответственное лицо в каждой организации, фирме, компании или ИП, а также просто физлицо обязаны указывать статус налогоплательщика в платежном поручении без ошибок с целью правильного зачисления средств.

В противном случае, если код указан не верно, платеж будет отнесен в категорию невыясненных соответствующей службой и на его конкретизацию и идентификацию может уйти много времени. В году обязательства по страховым взносам были переданы Налоговой службе, поэтому изменились правила оформления платежных поручений. Обновления коснулись статуса плательщиков, который является обязательным для заполнения.

В году статус в платежном документе является информацией о плательщике, который перечисляет средства в бюджет РФ. Гражданин обязан ввести это значение, чтобы средства поступили на правильный счет. Статус плательщика в платежном поручении в году указывается в поле

В поле надо указывать периодичность уплаты налоговой суммы или конкретную дату. Периодичность — это, по сути, налоговый период, за который перечисляются деньги. Может быть: раз в месяц, в квартал, раз в полугодие или за год. Оплату налога нужно осуществить не позже одного рабочего дня, следующего за днем выдачи дохода п. Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства.

Расшифровка основания платежа в поручении на уплату

Платежное поручение на перечисление НДС налогоплательщиком — Что особенного в НДС-платежке налогового агента. Платежное поручение на пени по НДС — Если налог перечисляет неплательщик. Если НДС перечисляется за третье лицо.

Как заполнять поле 101 "Статус плательщика" в платежном поручении?

Статус плательщика в платежном поручении — обязательный реквизит, который должны указать как компания, так и индивидуальный предприниматель. Рассмотрим, статус составителей платежки, указываемые в части налогов и взносов в году. Статус налогоплательщика в платежном поручении представляет собой двузначный код от 01 до Его указывают в поле документа. Если укажете неправильный код, казначейство отнесет перечисленную сумму в невыясненные платежи. Придется уточнить платеж.

Финансовые и банковские документы требуют особой точности в оформлении. Ошибка при заполнении статуса плательщика в платежном поручении приведет к временной блокировке оплаты до выяснения статуса. Неверно указанный код повлечет наложение штрафа при налоговой проверке. Как правильно оформить этот документ, далее в нашей статье. Перечисления могут осуществляться в пределах одного банка или на счета других банковских учреждений. Банк принимает платежное поручение, оплата проводится при наличии денег на расчетном счете. Если их недостаточно — операционист проводит оплату частично с пометкой об этом на платежном поручении. При полном отсутствии средств на счету платежное поручение возвращается плательщику. Платежное поручение ИП заполняется строго по правилам. Ошибка в нем приводит к уплате не по тем счетам, а в данном случае это государственные бюджеты.

Платежное поручение по пеням в 2019 - 2020 годах - образец

Если организация или ИП выступают в качестве налогового агента и уплачивают, например, НДФЛ за работников, то в статусе плательщика в поле в году указывается код Он не изменился. Такой код применялся и в году.

Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней. Уплата пеней платежным поручением в годах. Основание платежа — 2-я особенность платежки на пени. Как указать номер и дату документа — основания уплаты пеней. Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера. Подробнее о пенях по налогам читайте в этой статье. Рассчитать пени можно с помощью нашего калькулятора.

В поле дата документа в платежном поручении

Поле с г. Таким образом, даже если списание денежных средств со счёта плательщика было произведено — на счёт получателя зачисление не происходит. В соответствие с Налоговым Кодексом в данном случае налог считается неуплаченным, что чревато для налогоплательщика определёнными санкциями. Во избежание недоразумений с ИФНС налогоплательщику необходимо выполнить следующее ст. Обратите внимание! Приказ Минфина внес корректировки в 2 статуса. Это значение 03 — для организации ФПС федеральная почтовая связь при переводах средств по платежам граждан; 04 — для юрлиц-участников ВЭД. Показатель статуса зашифрован в 2-значный код — от 01 до Плательщикам страховых взносов следует быть особенно внимательным при перечислении страховых взносов. Для сведения:При платежах в бюджетную систему РФ поле заполняется: — в платёжных поручениях, инкассовых поручениях и платёжных ордерах.

Какой статус плательщика при уплате штрафа по ндфл

Образец платежного поручения в годах — пени с его помощью смогут уплатить те, кто просрочил обязательные платежи налоги, сборы, взносы. В данной статье мы расскажем об особенностях оформления платежки на уплату пени. Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней. Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. Рассчитать пени можно с помощью. У платежного поручения на пени есть как сходства с платежкой по основному платежу в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов , так и различия. На последних остановимся подробнее.

Платежное поручение по НДС в 2019 - 2020 годах - образец

При неправильном заполнении полей и разделов платежного поручения отправленные деньги могут просто затеряться. Это чревато штрафными санкциями за просроченный платеж. Приказ Минфина от Поле , размещенное справа вверху документа, служит для обозначения статуса отправителя средств.

Статус плательщика в платежном поручении в 2018 году

Статус состоит из двух цифр и указывается в поле платежного поручения. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

НДФЛ: статус составителя в платёжке

Оформление платежных поручений подчиняется определенным правилам. В частности, это касается заполнения полей платежек. Каждое поле предназначено для отражения определенного реквизита. При совершении платежа в бюджет РФ в обязательном порядке заполняется поле , куда вносится цифровой статус плательщика составителя платежки.

Какой ставить статус в поле 101 платежки

В поле вносится статус плательщика — лицо или орган, от которого совершается перечисление безналичных денег. В данной графе нужно указывать две цифры — от 01 до