Покупка дома с земельным участком предполагает значительные затраты денежных средств и возвратить хотя бы часть из них — желание каждого собственника. Закон позволяет вернуть налог при покупке дома с земельным участком, использовав налоговый вычет. Официально не трудоустроенные или безработные граждане, а также ИП, которые находятся на спецрежимах налогообложения, получить вычет не смогут, так же как и лица — не нерезиденты РФ. В общем порядок, в котором происходит возврат средств при покупке дома с земельным участком, подобен тому, который выполняется при покупке квартиры. Однако он имеет определённые особенности, которые можно разделить на три составляющих. Существует несколько оснований, по которым ФНС может дать отказ в предоставлении подобной льготы:.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как оформить налоговый вычет при покупке квартиры в ипотеку в 2019 году

- Условия необходимые для возврата 13 процентов от покупки квартиры

- Через какое время после покупки квартиры можно получить налоговый вычет

- Налоговый возврат при покупке квартиры в ипотеку

- Когда Можно Вернуть 13 Процентов От Покупки Квартиры

- Через сколько можно вернуть 13 процентов с покупки квартиры 2019

- Налог при покупке дома с земельным участком или как вернуть 13%

- Сроки подачи декларации 3-НДФЛ и получения налогового вычета при покупке квартиры

- Возврат 13 процентов с покупки квартиры: общие правила возврата

Как оформить налоговый вычет при покупке квартиры в ипотеку в 2019 году

ВИДЕО ПО ТЕМЕ: 3 НДФЛ и Ипотека. Как получить налоговый вычет с процентов по ипотеке. Возврат 13%Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход от продажи имущества, сдачи жилья в аренду и т. Если же Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится. Подать декларацию Вы можете в любое время года.

Единственное Ваше ограничение заключается в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года например, в году будет уже нельзя подать декларацию и получить вычет за год. Пример: Жгутов С. В середине апреля года он узнал об имущественном вычете. В налоговой инспекции Жгутов С. Внимание Так, к примеру, если им была куплена недвижимость, общая стоимость которой была менее двух миллионов, то есть, сумма имущественного вычета составила меньшее количество, нежели тысяч, он вправе отложить не выплаченные средства на другую покупку, либо строительство жилого объекта.

Ранее граждане обладали правом реализации права на вычет исключительно единожды. То есть, независимо от того, какая именно сумма была потрачена на покупку, человек получал только то количество денежных средств, которые составляли 13 процентов от стоимости имущества. Кто имеет право? Правом получения вычета обладает каждый гражданин, который вносит в государственный бюджет обязательные сборы и налоги.

За какой период можно вернуть налоговый вычет при покупке квартиры? Если плательщиком и покупателем недвижимости выбран такой способ получения вычета, как возврат налогов, которые были взысканы с него ранее, он может охватить для указанной цели любой временной промежуток, не превышающий, однако, в суммарном количестве, трех лет. То есть, если, например, обращение последовало в году, то подсчет суммы будет производиться с начала года.

За какой период можно получить налоговый вычет теперь ясно. А что со сроками, в соответствии с которыми он будет выдан плательщику? Что касается сроков, в течение которых будут произведены указанные выплаты, то с момента обращения налогоплательщика до совершения первых выплат может пройти не менее четырех месяцев. Законодательные акты Сроки подачи на налоговый вычет при покупке квартиры декларации отражаются в:. Сроки получения налогового вычета при покупке квартиры Кроме того, что оформление данной налоговой льготы допускается единожды и только в сторону налогоплательщиков — резидентов РФ, существуют исходящие из данного положения правила.

Большая часть вопросов от наших клиентов связана со сроком обращения в налоговые органы для получения имущественного вычета, а также с недопониманием того, за какие годы заполнять декларации 3-НДФЛ для возврата налога после покупки жилья. В данной статье мы постараемся подробно остановится на этих вопросах. Нельзя вернуть налог за годы, предшествующие году возникновения права на вычет Согласно Налоговому Кодексу РФ пп. Вернуть налог получить вычет можно только за календарный год, в котором возникло право на него, и за последующие годы.

Они предоставляется налогоплательщику, построившему либо купившему недвижимость. О них и поговорим. Этой льготой может воспользоваться лишь официально трудоустроенный гражданин, потому что с его заработной платы исправно в размере 13 процентов удерживаются налоги, которые и являются предметом уменьшения налогооблагаемой базы. При этом лицо может даже не иметь российского гражданства.

В остальных случаях при приобретении жилья сделать в установленные сроки возврат подоходного налога при покупке квартиры можно только путем официального трудоустройства и не менее 1 года работы в таком статусе. При условии, что налоговый агент наниматель добросовестно перечислял с зарплаты приобретателя жилья подоходный налог. Также см. Каков срок возврата НДФЛ при покупке квартиры Назвать конкретные сроки возврата налога при покупке квартиры вам никто не сможет, поскольку налоговым законодательством жёсткие рамки не установлены.

Так, сроки налогового вычета за год при покупке квартиры максимально могут составлять 4 месяца. Потому что срок выплаты подоходного налога при покупке квартиры складывается из:. Однако на практике, налогоплательщики стараются как можно быстрее частично возместить затраты на ипотеку и оформляют возврат, как только это становится возможным.

При покупке квартиры в ипотеку сначала оформляется вычет от цены жилья пп. Прием заявлений на возврат в ФНС обычно начинается после январских праздников и длится весь год. При составлении заявления налогоплательщик вправе указать, как он желает получать выплаты: через налоговую или через своего работодателя. При оформлении ипотеки под долевое строительство, обратиться в налоговую можно только по его окончании, после подписания застройщиком и налогоплательщиком акта приема-передачи жилплощади.

НДФЛ за год. Заметка: при этом стоит отметить, что Вы можете воспользоваться возможностью получить вычет через работодателя, не дожидаясь окончания календарного года. Налоговый вычет не имеет срока давности Налоговое законодательство не содержит ограничений по сроку получения имущественного вычета, поэтому право на вычет при покупке жилья не имеет срока давности.

Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья. Пример: В году Дегтярев М. В году он узнал об имущественном вычете, подал в налоговую инспекцию соответствующие документы и получил вычет. Пример: В году Калачева Э. Соответственно, на текущий момент Калачева Э. Инфо Никто не будет выяснять, почему вы не оформили вычет своевременно, то есть сразу после приобретения или постройки жилья, и не будет отказывать вам в реализации этого права.

Но Налоговым Кодексом установлено, что в заявлении с просьбой о вычете для его исчисления могут быть указаны лишь три года, предшествующие обращению. То есть в текущем году можно направить декларацию и подать заявление с требованием сделать вам имущественный вычет за приобретенную, допустим, в году квартиру, только за , и годы. Таков закон. К примеру, покупка жилья оформлена в году, в получить возврат можно только за год!

Как получить налоговый вычет при покупке квартиры в ипотеку? Чтобы получить вычет за несколько лет, в налоговую вместо одной декларации 3-НДФЛ нужно предоставить сразу три — по одной за каждый предшествующий год. В остальном перечень документов не меняется и включает: Можно ли вернуть средства, если купил жильё второй раз? Сколько раз предоставляется вычет?

Ответ на этот вопрос зависит от того, когда оформлена ипотека: до 1. До года оформить имущественный вычет можно было только один раз абзац 2 п. Если право на возврат было использовано до года, то вне зависимости от его размера, налогоплательщик больше не сможет получить компенсацию. Ваш e-mail не будет опубликован. Звонок бесплатный.

Новости Статьи. Главная - Статьи - Через какое время после покупки квартиры можно получить налоговый вычет. Через какое время после покупки квартиры можно получить налоговый вычет Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход от продажи имущества, сдачи жилья в аренду и т. Содержание: Когда можно подать декларацию на налоговый вычет при покупке квартиры?

Возврат налога при покупке квартиры. Налоговый вычет при покупке квартиры: сумма и сроки Срок возврата подоходного налога при покупке квартиры За какой период можно оформить возврат налога при покупке квартиры? Онлайн журнал для бухгалтера Через какое время после покупки квартиры можно получить налоговый вычет Через сколько времени после покупки квартиры можно получить налоговый вычет Через сколько лет после покупки квартиры можно получить налоговый вычет.

Так, к примеру, если им была куплена недвижимость, общая стоимость которой была менее двух миллионов, то есть, сумма имущественного вычета составила меньшее количество, нежели тысяч, он вправе отложить не выплаченные средства на другую покупку, либо строительство жилого объекта. Никто не будет выяснять, почему вы не оформили вычет своевременно, то есть сразу после приобретения или постройки жилья, и не будет отказывать вам в реализации этого права.

Добавить комментарий Отменить ответ Ваш e-mail не будет опубликован. Все о праве и его применении. Бесплатная консультация, звоните прямо сейчас: 8

Рынок жилой недвижимости, как и живой организм, постоянно находится в интенсивном движении. Люди продавали и покупали жилье во все времена. Сегодня российским законодательством установлена возможность возврата доли финансовых средств, затраченных на покупку жилья — квартиры, дома, комнаты и других объектов. Поговорим о том, какие категории налогоплательщиков имеют право на возврат и как на практике осуществить возвращение налога с покупки квартиры. По правилам, установленным законом, возвратить часть уплаченных за жилую недвижимость денег имеет право только работающее физическое лицо, получающее заработную плату и перечисляющее НДФЛ с общей суммы начисленного дохода.

Условия необходимые для возврата 13 процентов от покупки квартиры

Чтобы приобрести недвижимость необходимо произвести большие капиталовложения. Поэтому часто квартиры и дома приобретаются при помощи заёмных денежных средств. Ипотека подразумевает долгосрочное обязательство, и каждый заёмщик должен в течение длительного периода времени планировать ежемесячные расходы с учётом значительной суммы, которая будет идти на оплату банковского кредита. Государство в лице законодателей, проявляя заботу о своих гражданах, издаёт отдельную статью НКРФ ст.

Через какое время после покупки квартиры можно получить налоговый вычет

На сегодняшний день покупка недвижимости — это трудноосуществимая мечта. Для того чтобы осуществить приближение данной покупки, можно оформить кредит на несколько лет. Это выгодно тем, что существует возможность выплачивать указанную сумму постепенно, осуществляя платежи по выгодной процентной ставке. Как вернуть 13 процентов налога от покупки жилья?

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоговый вычет при покупке квартиры + % по ипотекеВ этом случае, предоставив документы в налоговую инспекцию и получив разрешение, налогоплательщик обращается к работодателю, который на этом основании дает распоряжение не удерживать подоходный налог с работника с месяца получения подтверждения до конца текущего года. Право на вычет в следующем году подтверждают снова. Согласно закону РФ покупатель жилья имеет право на оформление возврата процентов после покупки квартиры за личные средства или в ипотеку. Однако законодатель установил лимит на налоговый вычет в размере тыс. Налоговый резидент — в широком смысле это лица обладающие набором прав и обязанностей в финансовых и налоговых правоотношениях. Налоговыми резидентами являются физические лица, фактически находящиеся в Российской Федерации не менее календарный дней, в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного менее шести месяцев лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ оказанием услуг на морских месторождениях углеводородного сырья. Налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации, — независимо от фактического времени нахождения из в РФ. Также налоговыми резидентами будут являться и юридические лица то есть работодатели.

Налоговый возврат при покупке квартиры в ипотеку

Покупка квартиры — событие, безусловно приятное, однако хлопотное и затратное. И очень кстати, что наше законодательство дает нам возможность частично возместить расходы на приобретение недвижимости с помощью налогового вычета по НДФЛ. Мы подготовили для вас подробную инструкцию, которая поможет вам понять, что представляет из себя этот вычет и как его получить. Согласно ст.

Кроме того, что оформление данной налоговой льготы допускается единожды и только в сторону налогоплательщиков — резидентов РФ, существуют исходящие из данного положения правила. С какого момента можно получить налоговый вычет при покупке квартиры? Возврат 13 процентов с покупки квартиры допускается с момента приобретения объекта недвижимости , что является прецедентом для получения вычета пп. За периоды, предшествовавшие сделке, получить деньги нельзя. Рассмотрим на примере сроки давности имущественного вычета при покупке квартиры. Петренко Н. В году, с марта месяца, оказалась без официального заработка. Использовать период до возникновения юридического прецедента она не смогла согласно закону, поэтому оформила вычет за период с мая по конец декабря года. А последующие периоды были рассчитаны только через год после трудоустройства, которое произошло в январе года.

Когда Можно Вернуть 13 Процентов От Покупки Квартиры

Думаем, многие слышали о существовании налогового вычета на покупку собственного жилья, но не всегда имеется ясность, какие нюансы существуют в законе и как правильно этим вычетом воспользоваться. Разберёмся в этой теме более детально. Как получить налоговый вычет на приобретение недвижимости, какие документы потребуются, чтобы вернуть 13 процентов с покупки квартиры в году. Налоговым вычетом называется та сумма, на которую уменьшается налогооблагаемая база в связи с теми или иными обстоятельствами. Когда мы говорим о налоге на ваши доходы, налогооблагаемой базой как раз и будут являться заработанные вами деньги, с которых вы должны заплатить в казну НДФЛ — налог на доходы физического лица. Таким образом, если, условно говоря, мы говорим о налоговом вычете в один миллион рублей, это означает, что с одного миллиона рублей вашего дохода вам разрешается не платить НДФЛ, составляющий в России 13 процентов.

Через сколько можно вернуть 13 процентов с покупки квартиры 2019

Вопросом, как вернуть 13 процентов от покупки квартиры, задаются многие новоселы. Ведь возврат даже небольшого количества денежных средств может помочь сделать ремонт или просто увеличить бюджет семьи. Следует разобраться в вопросе более подробно. Как можно вернуть 13 процентов от покупки квартиры? Для возврата необходимо удовлетворять нижеизложенным условиям:. Это важно! Вернуть проценты можно будет только в случае приобретения в ипотеку.

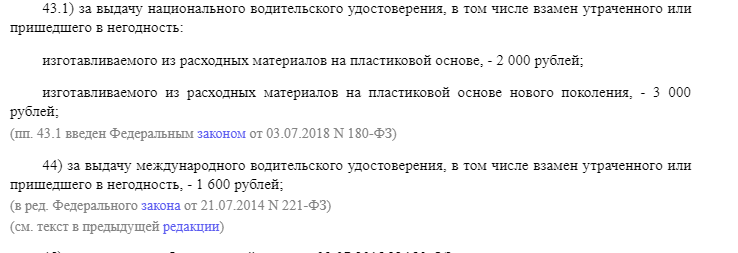

Налог при покупке дома с земельным участком или как вернуть 13%

Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход от продажи имущества, сдачи жилья в аренду и т. Если же Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится. Подать декларацию Вы можете в любое время года.

Сроки подачи декларации 3-НДФЛ и получения налогового вычета при покупке квартиры

Возврат налога при покупке квартиры в ипотеку предусмотрен 23 главой второй части НК Российской Федерации. Он имеет большую юридическую силу по отношению к нормативно-правовым актам, стоящим в иерархии ниже кодекса.

Возврат 13 процентов с покупки квартиры: общие правила возврата

При покупке квартиры налогоплательщик может возвратить уплаченный подоходный налог, используя имущественный налоговый вычет. Как рассчитывается данный налоговый вычет, рассмотрим в этой статье. Сколько составляется налоговый вычет и как его считают?

Теперь при определении суммы льготы необходимо обращать внимание прежде всего на год покупки. До января года окупится одна сумма, после января — чуть другая. Датой перехода жилья в ваше распоряжение является дата в свидетельстве или выписке из ЕГРН при сделках на вторичном рынке, для новостроек — день получения акта приемки квартиры у строительной компании.